Trong bối cảnh hội nhập kinh tế toàn cầu ngày càng sâu rộng, phát triển các quỹ đầu tư đóng vai trò quan trọng trong việc huy động vốn, đa dạng hóa kênh đầu tư và thúc đẩy sự phát triển của thị trường tài chính.

Nhằm góp phần khơi thông, tháo gỡ điểm nghẽn, thúc đẩy phát triển thị trường trái phiếu doanh nghiệp, sáng 16/8 tại Hà Nội, Tạp chí Nhà đầu tư/ Tạp chí điện tử Nhadautu.vn tổ chức Hội thảo "Phát triển thị trường trái phiếu doanh nghiệp hướng tới chuyên nghiệp, bền vững".

Hội thảo có sự góp mặt của lãnh đạo các Bộ, Ban, Ngành, Hiệp hội, các chuyên gia kinh tế, đại diện lãnh đạo các ngân hàng thương mại, công ty chứng khoán, công ty niêm yết, tổ chức xếp hạng tín nhiệm...

Nhadautu.vn xin trân trọng giới thiệu bài tham luận của ông Nguyễn Tùng Anh, chuyên gia phân tích FiinGroup, với tựa đề: Phát triển quỹ đầu tư - kinh nghiệm quốc tế và thực trạng Việt Nam.

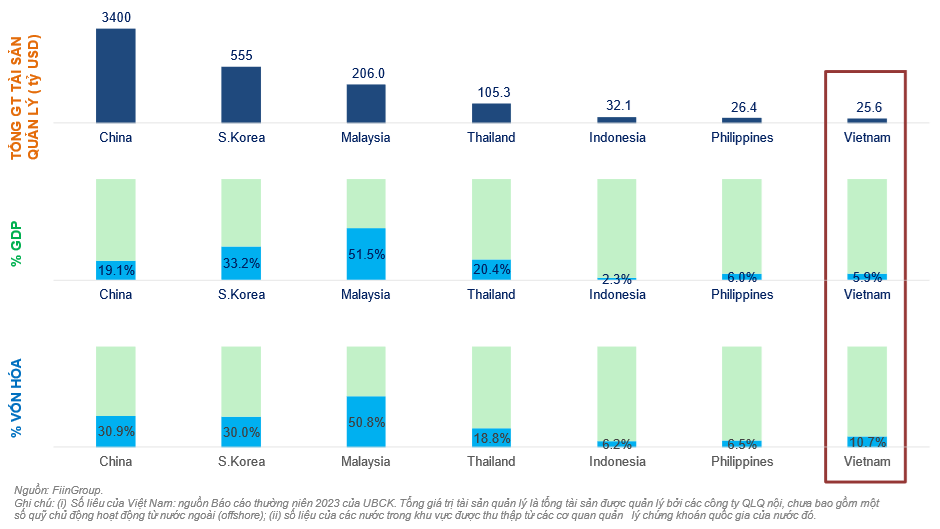

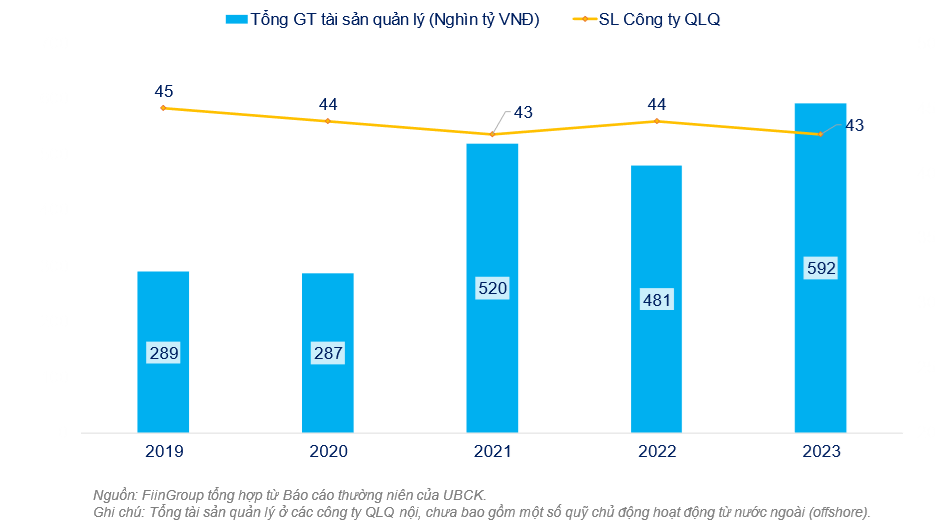

Theo số liệu từ FiinGroup, tính đến cuối năm 2023, tổng giá trị tài sản quản lý (AUM) của các công ty quản lý quỹ tại Việt Nam đạt khoảng 592.000 tỷ đồng (tương đương 25,6 tỷ USD). So với quy mô nền kinh tế, tỷ lệ này chỉ chiếm khoảng 5,9% GDP, thấp hơn nhiều so với các nước trong khu vực như Malaysia (51,5%), Hàn Quốc (33,2%) hay Thái Lan (20,4%).

Điều này cho thấy rõ sự chênh lệch đáng kể về quy mô tài sản quản lý giữa Việt Nam và các nước trong khu vực. Đặc biệt, Trung Quốc và Hàn Quốc có quy mô tài sản quản lý lớn gấp nhiều lần so với Việt Nam, phản ánh sự phát triển mạnh mẽ của ngành quản lý quỹ tại các quốc gia này.

Về cơ cấu, các quỹ đầu tư tại Việt Nam có xu hướng phân bổ tài sản chủ yếu vào trái phiếu và tiền gửi, chiếm tới 71% tổng tài sản quản lý. Trong khi đó, tỷ trọng đầu tư vào cổ phiếu chỉ chiếm 17%, thấp hơn nhiều so với các nước phát triển.

Tỷ trọng đầu tư vào cổ phiếu thấp phản ánh khẩu vị rủi ro thấp và chiến lược đầu tư còn khá thận trọng của các quỹ đầu tư Việt Nam.

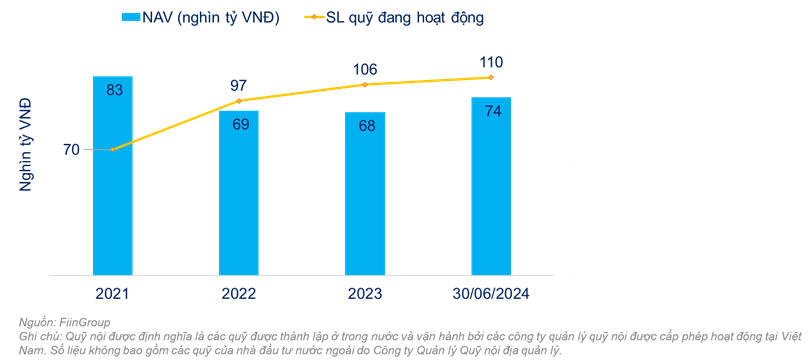

Tính đến giữa năm 2024, Việt Nam có 110 quỹ đầu tư đang hoạt động, trong đó bao gồm 58 quỹ mở, 37 quỹ thành viên và quỹ đóng, 15 quỹ ETF. Tuy nhiên, quy mô các quỹ còn khá nhỏ, với NAV trung bình chỉ khoảng 674 tỷ đồng/quỹ.

So với các nước trong khu vực, ngành quản lý quỹ của Việt Nam còn khá non trẻ và có quy mô nhỏ. Ví dụ, tổng giá trị tài sản quản lý của các quỹ đầu tư tại Malaysia đạt 206 tỷ USD, gấp 8 lần Việt Nam. Tại Hàn Quốc, con số này là 555 tỷ USD, gấp hơn 20 lần.

Sự chênh lệch này không chỉ thể hiện ở quy mô tuyệt đối mà còn ở tỷ lệ so với GDP. Trong khi tỷ lệ AUM/GDP của Việt Nam chỉ đạt 5,9%, con số này ở Malaysia là 51,5%, Hàn Quốc là 33,2% và Thái Lan là 20,4%. Điều này cho thấy vai trò của ngành quản lý quỹ trong nền kinh tế Việt Nam còn khá hạn chế so với các nước láng giềng.

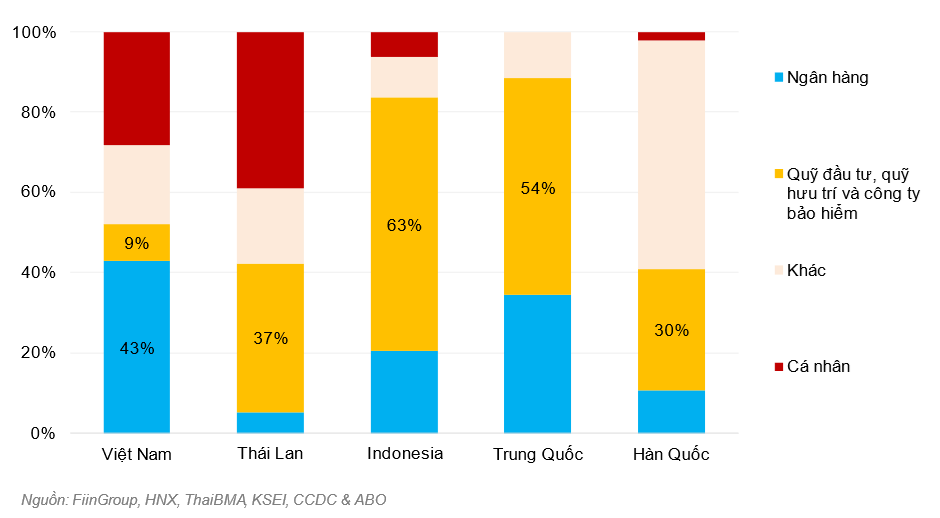

Về cơ cấu nhà đầu tư, các quỹ hưu trí và công ty bảo hiểm đóng vai trò quan trọng tại nhiều nước phát triển. Tuy nhiên, tại Việt Nam, các định chế này mới chỉ nắm giữ khoảng 9% tổng giá trị trái phiếu doanh nghiệp, trong khi con số này ở Hàn Quốc là 54% và Thái Lan là 37%.

Đáng chú ý là tỷ trọng cao của ngân hàng trong cơ cấu nắm giữ trái phiếu doanh nghiệp tại Việt Nam, phản ánh sự phụ thuộc lớn của thị trường vào hệ thống ngân hàng.

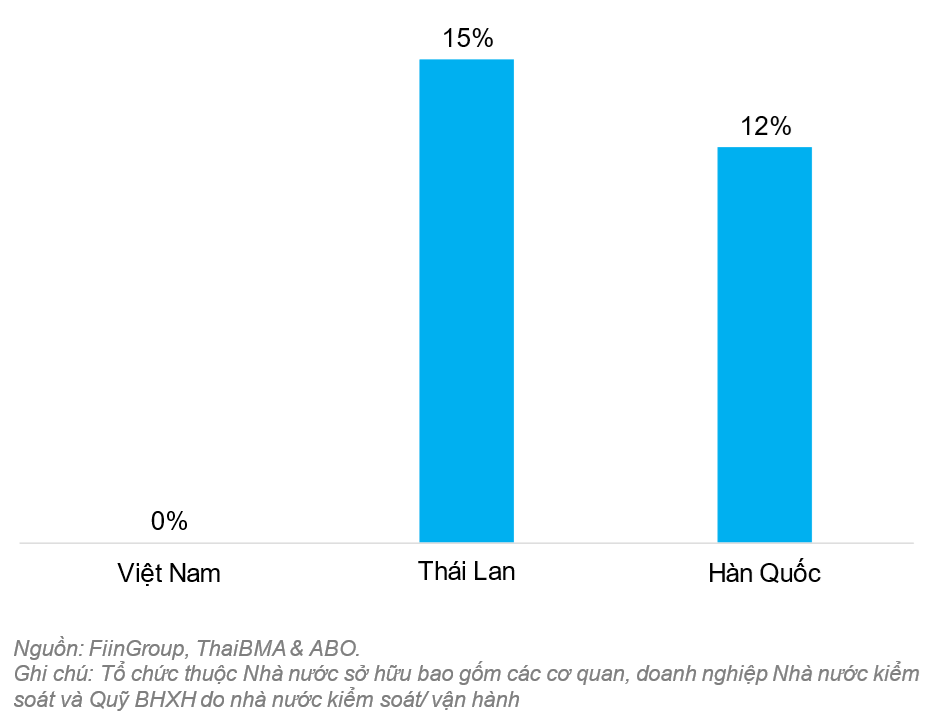

Một điểm khác biệt nữa là vai trò của các tổ chức nhà nước trong việc đầu tư vào thị trường vốn. Tại Hàn Quốc và Thái Lan, các tổ chức thuộc sở hữu Nhà nước nắm giữ lần lượt 12% và 15% tổng giá trị trái phiếu doanh nghiệp. Trong khi đó, tại Việt Nam, con số này gần như bằng 0.

Mặc dù con số là chênh lệch, ta cũng có thể thấy tiềm năng rất lớn cho việc tăng cường sự tham gia của các tổ chức Nhà nước vào thị trường vốn Việt Nam.

Có nhiều nguyên nhân dẫn đến sự chênh lệch về quy mô và cơ cấu quỹ đầu tư giữa Việt Nam và các nước trong khu vực.

Thứ nhất, người Việt Nam có xu hướng muốn tự quản lý tài sản hơn là ủy thác cho các tổ chức định chế chuyên nghiệp. Điều này có thể bắt nguồn từ nhiều yếu tố như văn hóa, lịch sử kinh tế, thiếu hiểu biết về lợi ích của việc ủy thác quản lý tài sản cho các chuyên gia và thiếu tin tưởng.

Thứ 2, các chính sách ưu đãi hiện tại chưa đủ hấp dẫn để thu hút người dân tham gia đầu tư qua các quỹ như chưa có chính sách ưu đãi thuế đủ mạnh, thiếu các chương trình khuyến khích, chưa có cơ chế bảo vệ nhà đầu tư đủ mạnh.

Thứ 3, năng lực và khả năng chứng minh hiệu quả hoạt động của các quỹ còn hạn chế, có thể do thiếu kinh nghiệm, hạn chế về nguồn nhân lực, thiếu minh bạch, quy mô nhỏ.

Thứ 4, môi trường lãi suất tiền gửi còn cao và biến động ảnh hưởng đến sự hấp dẫn của các quỹ đầu tư.

Thứ 5, khung pháp lý chưa hoàn thiện ảnh hưởng đến sự phát triển của các quỹ đầu tư. Một số loại hình quỹ như quỹ hưu trí tự nguyện còn thiếu các quy định chi tiết và rõ ràng. Khung pháp lý chưa cho phép phát triển đa dạng các loại quỹ đầu tư như ở các nước phát triển. Chưa có cơ chế giám sát đủ mạnh để bảo vệ quyền lợi của nhà đầu tư và đảm bảo hoạt động minh bạch của các quỹ. Khung pháp lý có thể chậm được cập nhật để phù hợp với sự phát triển nhanh chóng của thị trường tài chính.

Để thúc đẩy sự phát triển của ngành quản lý quỹ tại Việt Nam, một số giải pháp có thể được xem xét.

Đó là, hoàn thiện khung pháp lý cho loại hình quỹ hưu trí tự nguyện và quy định về phân bổ tài sản theo mức độ rủi ro. Điều này sẽ tạo điều kiện cho sự phát triển của các quỹ hưu trí, một nguồn vốn dài hạn quan trọng cho thị trường vốn.

Tiếp theo, xem xét nới lỏng các quy định hạn chế đầu tư vào cổ phiếu và trái phiếu doanh nghiệp đối với các định chế tài chính như công ty bảo hiểm. Điều này sẽ giúp đa dạng hóa danh mục đầu tư và tăng nguồn cung cho thị trường vốn.

Hiện tại, FiinRatings thống kê cho thấy các công ty bảo hiểm nhân thọ và phi nhân thọ chỉ đầu tư khoảng 14% và 13% tổng tài sản vào trái phiếu doanh nghiệp, trong khi đầu tư vào cổ phiếu còn thấp hơn (6% và 2%). Việc nới lỏng các hạn chế sẽ giúp tăng tỷ trọng đầu tư vào các tài sản này, góp phần phát triển thị trường.

Để thu hút các nhà đầu tư tổ chức, đặc biệt là các quỹ đầu tư nước ngoài, cần cải thiện chất lượng của các công ty niêm yết và thông tin công bố. Đẩy mạnh giảm sở hữu nhà nước ở những công ty, ngành mà Nhà nước không cần sở hữu chi phối hoặc kiểm soát. Điều này sẽ tăng tỷ lệ cổ phiếu tự do chuyển nhượng (free float), tạo điều kiện cho các nhà đầu tư tổ chức tham gia sâu hơn.

Khuyến khích các doanh nghiệp trên UPCoM chuyển sang sàn niêm yết chính thức và rà soát nâng cao chuẩn niêm yết. Việc này sẽ thúc đẩy các công ty tăng cường quản trị doanh nghiệp và minh bạch thông tin.

Cải thiện chất lượng công bố thông tin với têu cầu giải thích rõ ràng về sự biến động kết quả kinh doanh, quy định chặt chẽ hơn về việc lãnh đạo doanh nghiệp công bố thông tin ra công chúng, hạn chế việc công bố thông tin trên diện hẹp qua một số hoạt động. Nghiên cứu xem xét kiểm soát chặt chẽ hơn giao dịch của ban lãnh đạo, ví dụ hạn chế hiện tượng công bố thông tin mua/bán cổ phiếu nhưng không thực hiện mặc dù giá thị trường thấp hơn/cao hơn giá dự kiến giao dịch.

Mặt khác, cần hoàn thiện khung pháp lý cho thị trường trái phiếu doanh nghiệp; tiếp tục chuẩn hóa và nâng cao tính minh bạch của thông tin trên thị trường trái phiếu; đẩy mạnh hoạt động xếp hạng tín nhiệm và xây dựng các nền tảng hỗ trợ như đường cong lãi suất, lịch sử vỡ nợ; điều chỉnh quy định về quản lý tài sản đảm bảo, cho phép ngân hàng và các tổ chức trung gian khác tham gia nghiệp vụ này.

Cuối cùng, ngoài mục tiêu nâng hạng thị trường chứng khoán lên mới nổi, cần xem xét đẩy mạnh mục tiêu nâng xếp hạng tín nhiệm quốc gia của Việt Nam. Cụ thể, đặt mục tiêu nâng xếp hạng tín nhiệm quốc gia lên mức Đầu tư (BBB-) trước năm 2030.

Chủ động thu hút các định chế quản lý tài sản quốc tế lớn mang tính chủ động như JPMorgan, Morgan Stanley. Cấp phép và tạo điều kiện thuận lợi cho họ hoạt động quản lý tài sản tại Việt Nam, làm cơ sở dẫn dắt các quỹ đầu tư thụ động khác phân bổ vào Việt Nam.

Phát triển thêm các sản phẩm đa dạng phù hợp với khẩu vị đầu tư của định chế đầu tư nước ngoài, như cổ phiếu/chứng chỉ lưu ký không có quyền biểu quyết.