Sau thập niên bùng nổ, nhiều ví điện tử nếu không biến mất thì cũng đang tìm cách thoát hỏi chiếc áo hẹp, kiếm thêm động lực tăng trưởng mới khi thị trường thanh toán đang ngày một cũ kỹ.

Ví điện tử xoay mình

Sự chuyển động của hàng loạt các ví điện tử mới đây cho thấy bức tranh lĩnh vực trung gian thanh toán đang thay đổi đáng kể, đặc biệt là khi hai ví điện tử hàng đầu thị trường đều cùng “tái định vị” thương hiệu.

Hồi cuối tháng 10, Ví điện tử MoMo công bố định vị thương hiệu mới là “Trợ thủ tài chính với AI”. Thực tế trong thời gian qua MoMo đã triển khai nhiều dịch vụ tài chính khác nhau chứ không chỉ đơn thuần là thanh toán, nay lại “làm đậm” thêm bằng “gia vị” thời thượng là trí tuệ nhân tạo.

Trước đó không lâu, Ví điện tử Zalopay (thuộc tập đoàn VNG), cũng có hoạt động tương tự khi công bố bộ nhận diện thương hiệu mới. Ví này lại định hướng “mở rộng thành một nền tảng thanh toán, thoát khỏi mô hình ví điện tử truyền thống”, trong đó nhấn mạnh việc cung cấp “giải pháp tài chính toàn diện”.

Trong diễn biến có liên quan, Ví điện tử Moca (của ứng dụng đặt xe Grab) dừng hoạt động từ đầu tháng 7. Được cấp phép hoạt động từ đầu năm 2016, ví điện tử này từng được giới phân tích đánh giá là “mảnh ghép” quan trọng trong chiến lược “siêu ứng dụng” mà Grab từ nhắc đến nhằm khép kín hệ sinh thái của mình.

Ngừng Ví điện tử Moca, người dùng Grab có thể sử dụng MoMo hoặc thẻ tín dụng của các ngân hàng để thanh toán. Thẻ tín dụng ngày nay cũng rất dễ tạo, đặc biệt là có thẻ ảo tạo ngay dùng ngay trên ứng dụng trực tuyến. Điều này cho thấy một thực tế rằng, ví điện tử không còn là lựa chọn hàng đầu trong lĩnh vực trung gian thanh toán.

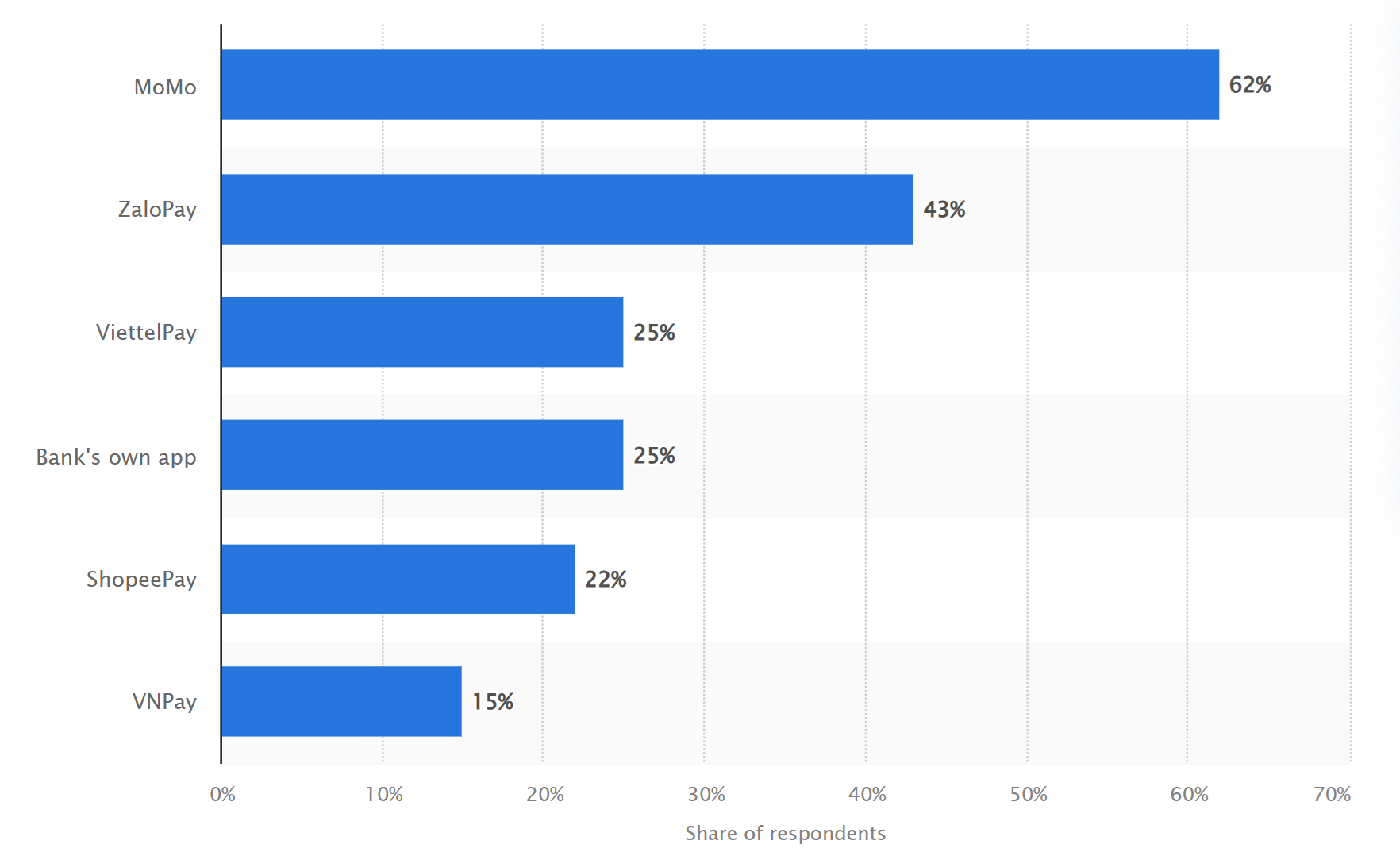

Tính đến cuối năm 2023, có 36 triệu tài khoản ví điện tử hoạt động tại Việt Nam với 50 công ty cung cấp dịch vụ trung gian thanh toán, được chia thành hai dạng là Cổng thanh toán (làm hạ tầng để thanh toán) và Ví điện tử như MoMo hay ZaloPay, theo báo cáo công bố hồi tháng 2-2024 Công ty dữ liệu FiinGroup. Thị trường ví điện tử trong thời gian qua cũng đã có nhiều thương vụ mua bán, chuyển đổi sang các nhà đầu tư với lợi thế đặc thù khác nhau.

Trong khi hạ tầng thanh toán phát triển nhanh, các nhà băng cũng đẩy mạnh công nghệ giúp thanh toán tiện lợi. Hình thức giao dịch chuyển tiền thông qua mã QR ngày nay được nhiều người chọn dùng. Bước tiến mạnh mẽ của mã QR buộc các nhà đầu tư Fintech tính toán lại sức bền của cuộc đua thanh toán. Đây là phép tính cần thiết trong bối cảnh dòng vốn trên thị trường đầu tư fintech đang ở trong giai đoạn “mùa đông”.

Theo đánh giá của FiinGroup trong báo cáo trên, hai bài toán mà Fintech trong lĩnh vực trung gian thanh toán đối mặt là lòng trung thành của khách hàng và khả năng “đốt tiền”.

Đây có lẽ cũng là lý do mà Moca phải dừng cuộc chơi, trong khi Gojek – đối thủ của Grab cũng phải rút lui khỏi thị trường Việt Nam. Trước đó, theo thông tin tại đại hội cổ đông thường niên, cổ đông VNG cũng sốt ruột đặt câu hỏi về khả năng cân bằng lỗ của Zalopay. Báo cáo tài chính kiểm toán bán niên năm 2024 cho thấy ví này lỗ lũy kế gần 4.300 tỉ đồng trong giai đoạn 2019-2023.

Đi tìm động lực mới

Đẩy mạnh tham gia thị trường thanh toán di động từ giai đoạn 2013-2014, MoMo sớm gặt hái được thành công xét về mặt quy mô người dùng lẫn số vốn huy động đầu tư. “Kỳ lân Fintech” này báo cáo “siêu ứng dụng” của mình phục vụ 30 triệu người dùng, 50.000 đối tác, hơn 70 ngân hàng và tổ chức tài chính, cùng 300.000 điểm chấp nhận thanh toán trên toàn quốc.

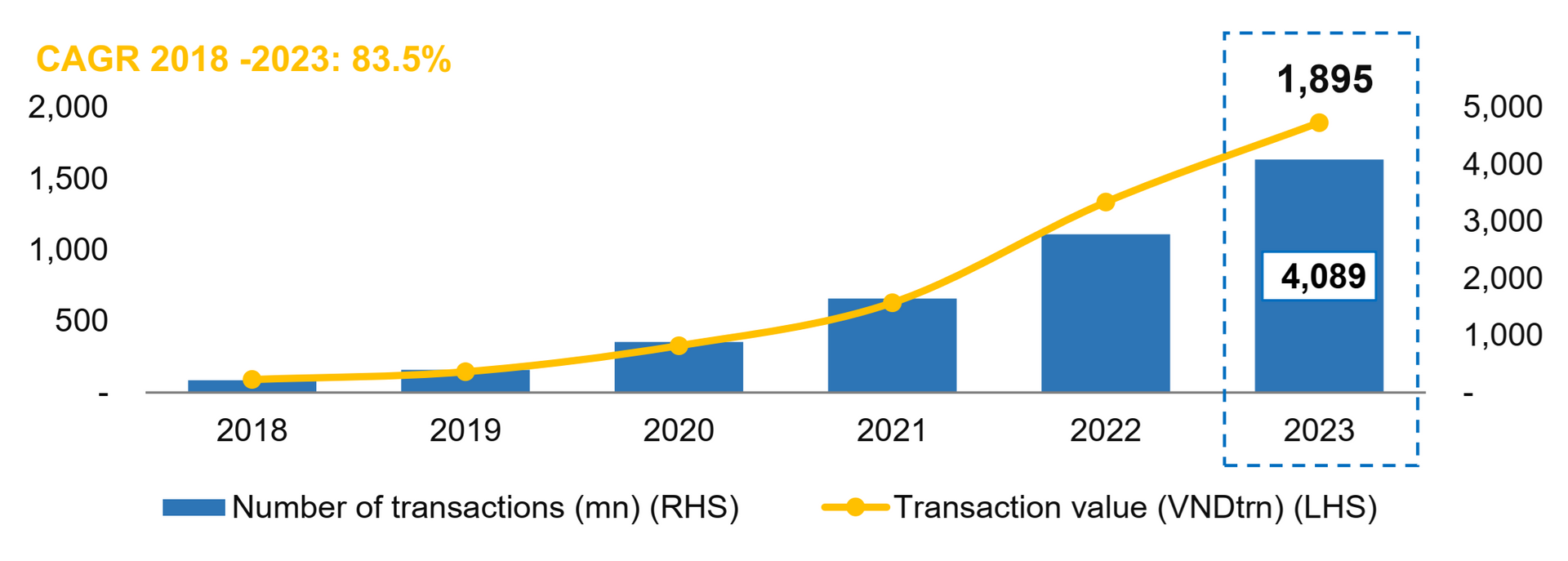

Nhìn chung, miếng bánh thị trường thanh toán không suy giảm mà còn phình to ra trong thời gian qua, bởi không chỉ là nhu cầu chuyển tiền cá nhân mà còn là thanh toán các hoạt động dịch vụ trong nền kinh tế. MoMo đi đầu trong lĩnh vực mở rộng kết nối và thanh toán sang dịch vụ công, y tế và giáo dục.

Nhưng trên thực tế, thanh toán không phải là dịch vụ tài chính duy nhất mà các Ví điện tử hướng đến, thay vào đó, lĩnh vực cho vay trực tuyến lại hấp dẫn hơn nhiều. Chẳng hạn như Ví điện tử MoMo bắt tay cùng TPBank cung cấp Ví trả sau từ năm 2021.

Một ví dụ khác là Ví điện tử ShopeePay của nền tảng thương mại điện tử Shopee cũng liên tục khuyến khích người mua mở thẻ tín dụng thông qua dịch vụ “mua trước trả sau”, hay còn được gọi với cái tên SeaMoney. Nền tảng này còn hướng đến cho vay cả người bán chứ không chỉ là người mua hàng.

Sự sôi động của thị trường đầu tư cũng khiến các đơn vị fintech bắt đầu chú ý nhiều hơn đến mảng chứng khoán. Giữa năm 2022, Ví MoMo bất ngờ công bố thương vụ mua lại công ty chứng khoán, bên cạnh việc triển khai bán chứng chỉ quỹ đầu tư của nhiều công ty quản lý quỹ. Điều này cũng gần như tương tự việc các ngân hàng thương mại gần đây mua Công ty bảo hiểm phi nhân thọ.

Bên cạnh đó, một mảng hoạt động được nhiều ví triển khai mạnh trong thời gian qua là việc trở thành nền tảng hỗ trợ kinh doanh cho các doanh nghiệp, cửa hàng nhỏ. Với MoMo, các giải pháp được giới thiệu không chỉ là thanh toán mà còn hỗ trợ chuyển đổi số, chăm sóc và tiếp cận người dùng, chương trình bán hàng và khuyến mãi… Trên thực tế, không chỉ có MoMo mà có thêm một số ví điện tử cũng đang cung cấp dịch vụ nền tảng cho ngành bán lẻ, dù không nổi bật về mặt thương hiệu với người dùng.

Một hướng đi mới đáng chú ý mà các ví điện tử đang muốn tiếp cận là câu chuyện trí tuệ nhân tạo – AI, vốn được nhắc đến nhiều trong các xu hướng đầu tư trong hai năm qua, thậm chí là từ khóa nóng trên thị trường thế giới.

Theo ông Thái Trí Hùng, Phó tổng giám đốc cấp cao, Giám đốc Công nghệ của MoMo, nói rằng ví này đã bắt đầu đầu tư vào AI từ cách đây 6 năm trước, với ngân sách đầu tư cho Data/AI chiếm đến hơn một nửa ngân sách công nghệ, nhân sự công nghệ chiếm 1/3 đội ngũ. Tuy nhiên, khi ChatGPT ra đời vào cuối năm 2022, thị trường đã thay đổi.

“Chúng tôi quyết tâm áp dụng công nghệ này vào sản phẩm, dù phải “đập” hết những gì mình đã làm được từ các năm trước đó, chấp nhận bắt đầu lại và thay đổi: từ cách tiếp cận, công nghệ, cách thức triển khai…”, ông Hùng chia sẻ.

Dễ hình dung các sản phẩm liên quan đến ngân hàng, bảo hiểm, đầu tư xuất hiện ngày càng nhiều hơn trên nhiều ứng dụng ví điện tử. Mỗi bên tận dụng lợi thế riêng của mình nhưng điểm chung là muốn phát triển đa dạng sản phẩm, theo mô hình “tài chính nhúng” được nhắc đến nhiều trong những năm qua.

“Cuộc cạnh tranh dài hạn dự kiến sẽ chuyển trọng tâm từ các chương trình khuyến mãi sang tiến bộ công nghệ, hệ sinh thái toàn diện, trải nghiệm của khách hàng và đa dạng hóa doanh thu thông qua các dịch vụ tài chính bổ sung”, báo cáo của FiinGroup đánh giá về tương lai thị trường fintech thanh toán.

Tuy nhiên, việc mở rộng dịch vụ là không hề dễ dàng khi ngày nay người dùng có nhiều sự lựa chọn. Bản thân trong từng lĩnh vực hẹp như tài chính đòi hỏi các công ty phải có giấy phép kinh doanh đặc thù.

Chẳng hạn, với quy định hoạt động ngân hàng, các ví không thể trực tiếp cung cấp dịch vụ cho vay. Một số fintech khác theo mô hình “ngân hàng số” vì thế tận dụng cơ hội để mở rộng thị trường huy động vốn và cho vay nhiều hơn. Đây là đối thủ mà các ví cho vay sẽ phải cạnh tranh. Tương tự, các ngân hàng truyền thống trước đây thường “chê” những khoản giao dịch nhỏ lẻ, nay nếu chịu khó “nhặt nhạnh” thì thị trường cũng sẽ phức tạp hơn nhiều.