Ngân hàng Nhà nước có động thái tăng lãi suất trên thị trường mở trong bối cảnh áp lực tỷ giá vẫn ở mức cao. Kịch bản tăng lãi suất tiếp tục được nhắc đến, nhưng thanh khoản thị trường được cho là vẫn ổn định và bình thường.

Thanh khoản thị trường vẫn ổn định

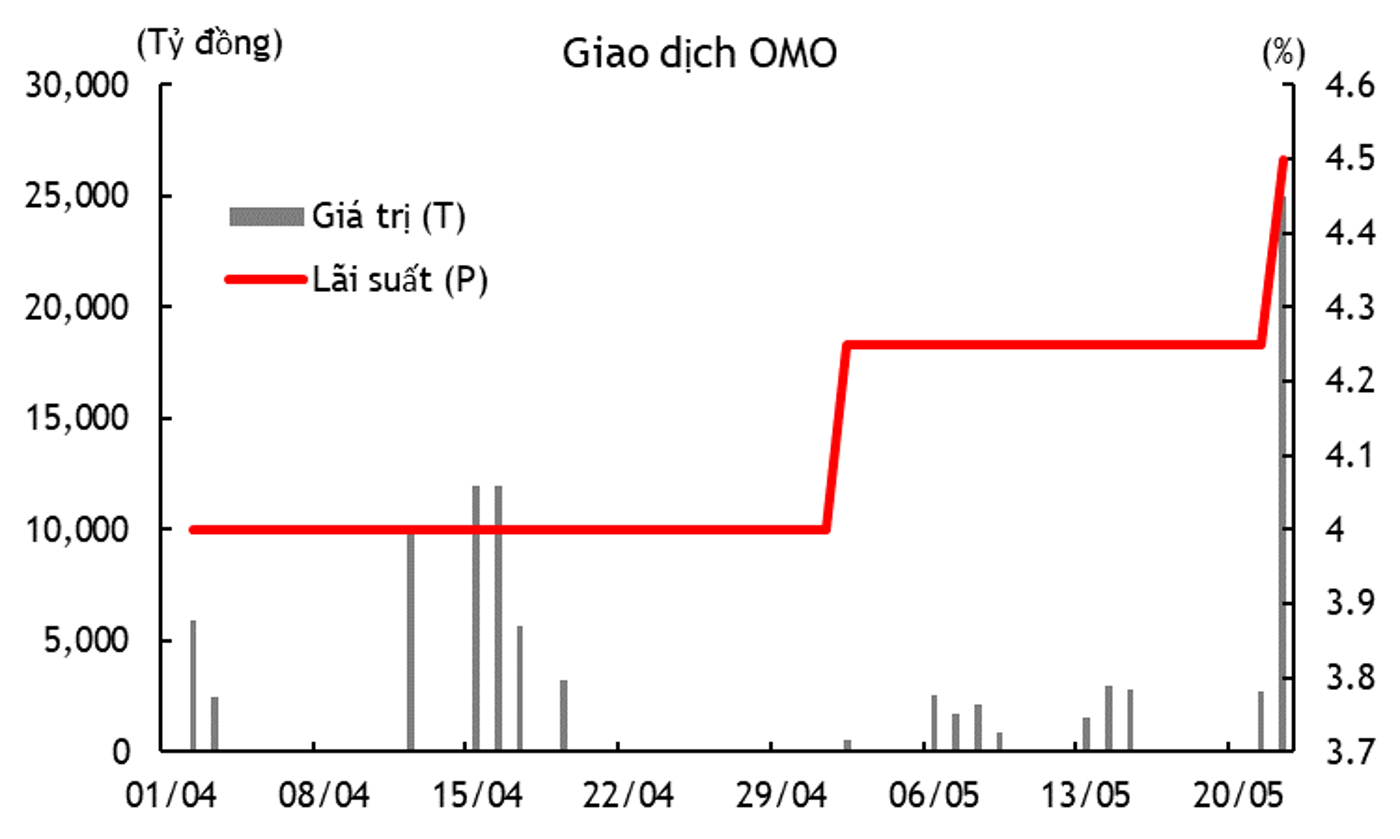

Ngân hàng Nhà nước (NHNN) vừa có động thái mới về điều hành chính sách tiền tệ, khi tăng lãi suất trên thị trường mở. Theo đó, ngày 22-5, NHNN đã cho 9 thành viên vay gần 25.000 đồng trên kênh OMO kỳ hạn 7 ngày với lãi suất 4,5%/năm.

Như vậy, so với phiên trước, cả lượng cho vay lẫn lãi suất đều điều chỉnh tăng lên. Trong đó lãi suất cho vay tăng thêm 25 điểm cơ bản so với phiên liền trước. Đây cũng là lần thứ 2 trong vòng 1 tháng NHNN nâng lãi suất thêm 25 điểm cơ bản. Lãi suất huy động thông qua hợp đồng bán hẳn tín phiếu cũng hiện ở mức 4% (đầu năm là 0%).

Lãi suất tăng lên trên kênh này đi cùng với lãi suất tiết kiệm ở thị trường 1 tăng lên gần đây, đã dẫn đến những tín hiệu mới trên thị trường tiền tệ, lo ngại về việc lãi suất cho vay sẽ tăng lên.

Tuy nhiên, ông Đinh Đức Quang, Giám đốc điều hành Khối kinh doanh tiền tệ, Ngân hàng UOB Việt Nam, chia sẻ tại Bàn tròn “Triển vọng thị trường và chiến lược đầu tư” diễn ra sáng ngày 23-5, cho rằng hiện các kênh điều tiết thanh khoản của NHNN vẫn diễn ra song song và bình thường. “Thanh khoản thị trường vẫn đang rất ổn, chưa có vấn đề gì”, ông Quang đánh giá.

Đại diện phân tích của UOB Việt Nam cũng cho rằng mức tăng của lãi suất trên thị trường 1 (tiền gửi dân cư) là không lớn, phổ biến từ 20-30 điểm cơ bản và đều tập trung ở kỳ hạn ngắn, còn mặt bằng lãi suất nhìn chung vẫn ở mức rất thấp trong nhiều năm trở lại đây.

Báo cáo thị trường tiền tệ của Công ty chứng khoán SSI cho biết trong tuần trước, thanh khoản hệ thống vẫn ở trạng thái ổn định, dù NHNN rút ròng thông qua kênh bán ngoại tệ và đấu thầu vàng.

Trên thị trường mở, lãi suất đấu thầu đi ngang ở mức 3,75%/năm ở 4 phiên đầu tuần, nhưng phiên cuối tuần đã tăng lên mức 3,85%. Còn thanh khoản thị trường cũng được đánh giá là ổn định khi lãi suất liên ngân hàng kỳ hạn qua đêm không có nhiều biến động, giảm nhẹ 20 điểm cơ bản về mức 3,95% so với tuần trước đó.

“Việc điều hành lãi suất này cho thấy cơ quan quản lý điều chỉnh mức lãi suất đang hoạt động trên thị trường ở mức hài hòa so với mức lãi suất trong khu vực và trên thế giới, chứ không phải là biểu hiện của việc thắt chặt, đảo chiều chính sách tiền tệ trong thời điểm hiện nay”, ông Quang đánh giá.

Áp lực tỷ giá sẽ còn kéo dài

Theo đánh giá của nhóm phân tích Công ty chứng khoán Maybank, việc nâng lãi suất trên thị trường mở mới đây tiếp tục là giải pháp để NHNN kéo lãi suất tiền đồng trên thị trường liên ngân hàng tăng lên, giảm chênh lệch so với đồng đô la Mỹ, từ đó giảm áp lực tỷ giá.

Báo cáo của SSI trong tuần trước lại cho thấy tỷ giá gần như không có nhiều thay đổi, vẫn nằm ở vùng đỉnh lịch sử (quanh 25.500 đồng/đô la Mỹ). Tuy nhiên, một động thái khác có liên quan là NHNN đã bán can thiệp trên thị trường ngoại hối với khối lượng tương đối lớn.

Theo thông tin cập nhật từ Khối Thị trường tài chính ngân hàng ACB ngày 23-5, tỷ giá duy trì đà tăng trong phần lớn thời gian ngày hôm qua, ở trên mức giá bán đô la can thiệp (25.450) nhưng dưới mức trần quy định của NHNN.

Trong ngày, tỷ giá trung tâm cũng điều chỉnh tăng nhẹ (3 đồng), NHNN tiếp tục có thêm phiên cung ứng khoảng hơn 350 triệu đô la Mỹ đáp ứng nhu cầu từ thị trường. Như vậy, cộng với con số trong báo cáo trước đó, lượng đô la Mỹ bán ra can thiệp là khoảng 2,85 tỉ đô la.

Theo ông Quang, quy mô bán can thiệp nêu ở trên là có cơ sở. Tiền đồng hiện mất giá khoảng 5% so với đô la Mỹ, nhưng chỉ ở mức trung bình trong xu hướng giảm giá nội tệ của nhiều quốc gia, chẳng hạn như yen Nhật giảm 10% hay đồng baht giảm 8%.

Đánh giá của nhóm phân tích UOB cho rằng tỷ giá hiện nay vẫn chịu nhiều áp lực, với dự báo có thể tăng lên mức 25.800 đồng/đô la vào quí 3 tới, nhưng sau đó sẽ giảm xuống dưới mức 25.000 vào quí 1-2025, trong bối cảnh các nguồn cung đô la hỗ trợ vẫn ổn định (FDI, kiều hối, thặng dư thương mại…).

Trong thời gian gần đây, các nhà phân tích bắt đầu đưa thêm kịch bản lãi suất ở cả thị trường liên ngân hàng và thị trường tiền gửi sẽ tăng trong thời gian tới, dù lãi suất cho vay đầu ra vẫn còn là một dấu hỏi vì áp lực hồi phục kinh tế.

Theo nhóm phân tích Maybank, lãi suất thị trường liên ngân hàng sẽ neo cao và việc bán đô la của NHNN nếu tiếp tục trong thời gian dài tới sẽ kéo lãi suất tiền gửi đi lên. “Lãi suất huy động của các ngân hàng thương mại có thể tăng 100 điểm”, báo cáo của Maybank dự báo.