Các loại tiền kỹ thuật số được hỗ trợ bởi các ngân hàng trung ương đang phải đối mặt với nhiều thách thức trước khi sẵn sàng ra mắt, nhưng 114 quốc gia đã tham gia vào các dự án khác nhau hoặc trong giai đoạn lập kế hoạch hoặc thử nghiệm toàn diện.

Theo dữ liệu mới từ công ty nghiên cứu thị trường Juniper Research, giá trị toàn cầu của các loại tiền kỹ thuật số của ngân hàng trung ương (CBDC) sẽ tăng đáng kể từ 100 triệu USD hiện nay lên 213 tỷ USD vào năm 2030, một khi tiền ảo được chấp nhận nhiều hơn cho thanh toán trong nước.

Juniper dự đoán đến năm 2030, 92% tổng giá trị được giao dịch thông qua các CBDC trên toàn thế giới sẽ được thanh toán trong nước, vì các hệ thống thanh toán xuyên biên giới phải đối mặt với nhiều khó khăn để được chấp nhận.

Đồng tiền kỹ thuật số, được hỗ trợ bởi tiền mặt truyền thống như USD hoặc bảng Anh, có thể thúc đẩy tài chính toàn diện vì khách hàng không cần phải có tài khoản ngân hàng để giữ chúng; thay vào đó, họ có thể sử dụng “ví số” (digital wallets) được mã hóa lưu trữ trên đám mây, trên máy tính để bàn hoặc máy tính xách tay hoặc thậm chí trên thiết bị lưu trữ USB.

Ví dụ, với hệ thống thanh toán CBDC xuyên biên giới, người nhập cư có thể gửi tiền trở lại quốc gia xuất xứ của họ mà không phải trả những khoản phí cao cho việc chuyển tiền điện tử. Doanh nghiệp cũng sẽ có thể thực hiện thanh toán xuyên biên giới cho hàng hóa và dịch vụ với các khoản thanh toán rẻ hơn và nhanh hơn nhiều.

Theo một chuyên gia an ninh mạng, các loại tiền kỹ thuật số được ngân hàng trung ương hậu thuẫn cũng sẽ giảm chi phí in và thay thế đồng tiền, đồng thời giúp cải thiện khả năng phát hiện gian lận.

Không giống tiền điện tử như bitcoin, loại tiền số này được hỗ trợ bởi niềm tin và tín nhiệm đầy đủ của chính phủ đáng sẽ chắc chắn rằng giá trị của loại tiền này đang được quản lý cẩn thận. Chính phủ có thể điều chỉnh mọi thứ từ nguồn cung tiền đến lãi suất khi họ quản lý và duy trì giá trị của loại tiền hợp pháp.

Tiền kỹ thuật số cũng loại bỏ bản chất ẩn danh của các giao dịch tiền mặt từ phía người tiêu dùng. Ở những nơi như Trung Quốc, nơi hoạt động chi tiêu được giám sát chặt chẽ, điều đó sẽ cho chính phủ biết một cá nhân đang mua vé xem bộ phim nào và liệu họ có tiêu tiền tại quán bar hay không. Đó là những khó khăn để theo dõi bằng tiền mặt.

Mỹ là quốc gia đi sau chậm hơn so với các quốc gia khác trong việc phát triển CBDC, chẳng hạn như Trung Quốc và đồng Nhân dân tệ kỹ thuật số. Úc, Trung Quốc, Thái Lan, Brazil, Ấn Độ, Hàn Quốc và Nga đã công bố hoặc sẽ bắt đầu các chương trình thử nghiệm trong năm 2023. Đến năm 2030, Ngân hàng Anh và Kho bạc Vương quốc Anh đang lên kế hoạch tung ra đồng bảng kỹ thuật số hoặc CBDC “Britcoin”.

Theo chuyên gia, điều quan trọng là tiền kỹ thuật số của quốc gia nào được áp dụng rộng rãi trước tiên bởi vì chính phủ đó sẽ có thể đặt ra các quy tắc toàn cầu cho hầu hết các quốc gia khác. Mỹ tiếp tục nghiên cứu về đồng đô la kỹ thuật số trong khi các nước khác đang đạt được tiến bộ. Do vậy, cần ưu tiên một hệ thống thanh toán và quyết toán quốc tế dựa trên đồng đô la kỹ thuật số, gần như tương đương với mạng SWIFT thế hệ tiếp theo.

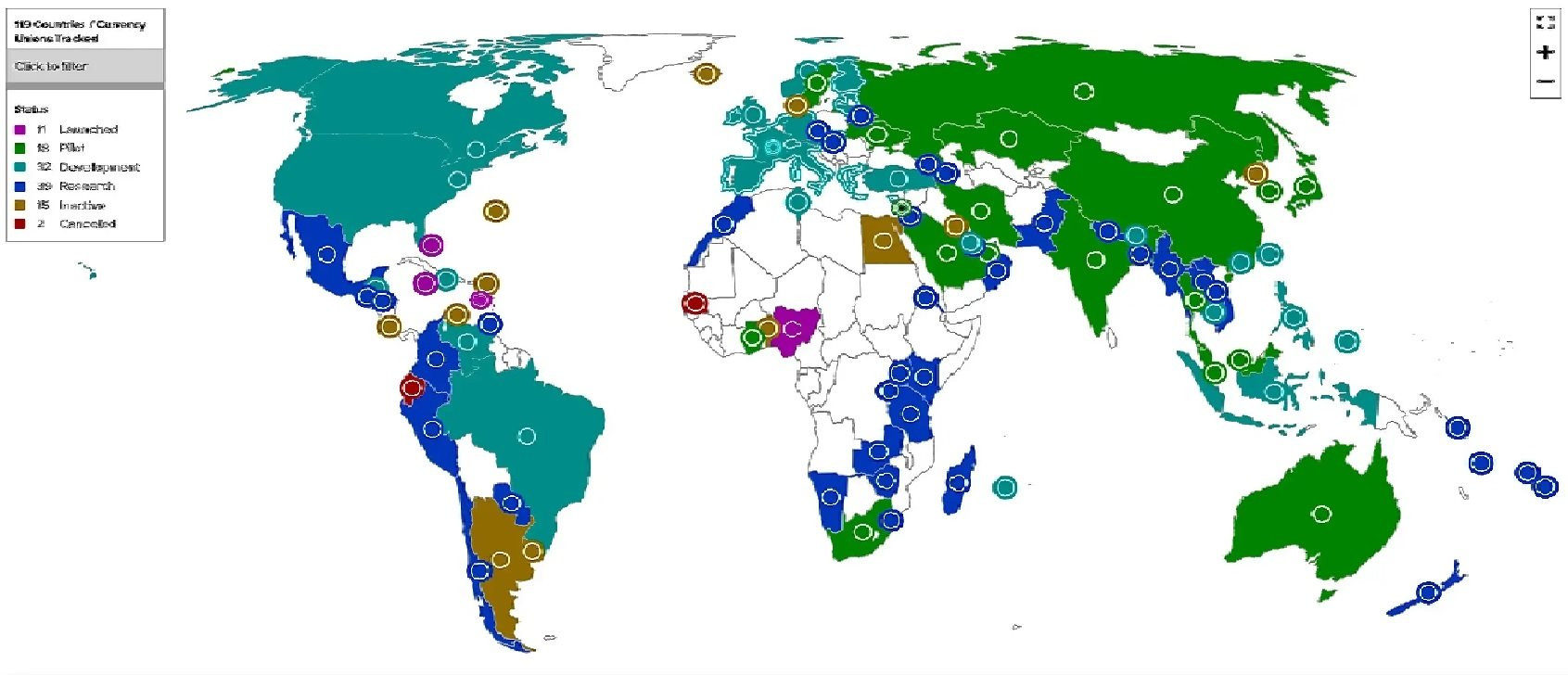

114 quốc gia đại diện cho 95% GDP toàn cầu đang cùng nhau tạo ra CBDC, theo Hội đồng Đại Tây Dương (Atlantic Council), một tổ chức tư vấn có trụ sở tại Washington. Chỉ 10% đã ra mắt mạng CBDC chung. Theo Hội đồng Đại Tây Dương, 16% dự án đang trong giai đoạn thử nghiệm, 30% đang trong quá trình phát triển và 27% vẫn đang trong giai đoạn nghiên cứu.

Bản đồ này của Hội đồng Đại Tây Dương cho thấy sự trưởng thành của các dự án CBDC trên toàn cầu.

Ví dụ, vào tháng 3 năm 2022, Tổng thống Hoa Kỳ Joe Biden đã ban hành một sắc lệnh hành pháp kêu gọi nghiên cứu thêm về việc phát triển một loại tiền kỹ thuật số quốc gia thông qua Ngân hàng Dự trữ Liên bang, hay “Fed”. Lệnh nhấn mạnh sự cần thiết phải giám sát quy định nhiều hơn đối với tiền điện tử, thứ đã được sử dụng cho các hoạt động bất chính như rửa tiền. Fed cũng đã nghiên cứu tạo ra một CBDC trong nhiều năm.

Các nhà lập pháp Mỹ cũng đã giới thiệu các dự luật cho phép Bộ Tài chính tạo ra đồng USD kỹ thuật số, cho phép mọi người thực hiện thanh toán bằng cách sử dụng mã thông báo trên điện thoại di động hoặc qua thẻ thay vì tiền mặt.

Vào tháng 11, Ngân hàng Dự trữ Liên bang New York bắt đầu phát triển nguyên mẫu CDBC bán buôn. Được đặt tên là Dự án Cedar, chương trình CBDC đã tạo ra khuôn khổ dựa trên chuỗi khối (blockchain dự kiến sẽ trở thành một thí điểm trong hệ thống thanh toán hoặc thanh toán đa quốc gia. Dự án, hiện đang ở giai đoạn 2, là một thử nghiệm chung với Cơ quan tiền tệ Singapore (Monetary Authority of Singapore) để khám phá các vấn đề xung quanh khả năng tương tác của sổ cái phân tán.

Do các CBDC được phát hành bởi các ngân hàng trung ương, nên ban đầu chúng sẽ chủ yếu nhắm mục tiêu vào các khoản thanh toán trong nước, với các khoản thanh toán xuyên biên giới sẽ đến khi các hệ thống được thiết lập và các liên kết được thực hiện giữa các CBDC được sử dụng bởi các quốc gia riêng lẻ. Tuy nhiên, điều quan trọng đối với sự thành công của CBDC sẽ là sự chấp nhận xuyên biên giới và người bán lẻ.

Theo Hội đồng Đại Tây Dương, các CBDC cũng sẽ yêu cầu một khung pháp lý phức tạp bao gồm quyền riêng tư, bảo vệ người tiêu dùng và các tiêu chuẩn chống rửa tiền, những tiêu chuẩn này cần phải được thực hiện mạnh mẽ hơn trước khi áp dụng công nghệ này. Bất kỳ hệ thống thanh toán mới nào cũng có thể gây nguy hiểm cho các mục tiêu an ninh quốc gia của quốc gia sử dụng chúng.

Ví dụ, việc này có thể hạn chế khả năng của một một hoặc nhóm các quốc gia trong việc theo dõi các dòng chảy xuyên biên giới và thực thi các biện pháp trừng phạt. Về lâu dài, việc không có sự lãnh đạo và thiết lập tiêu chuẩn của Mỹ có thể gây ra những hậu quả địa chính trị, đặc biệt nếu Trung Quốc và các quốc gia khác duy trì lợi thế đi đầu trong việc phát triển CBDC.”

Nghiên cứu của Juniper cho biết cho đến nay vẫn còn thiếu sự phát triển sản phẩm thương mại xung quanh CBDC, với ít nền tảng được xác định rõ ràng để các ngân hàng trung ương tận dụng – một yếu tố hạn chế lớn đối với thị trường hiện tại.

Juniper cho biết là mặc dù các khoản thanh toán xuyên biên giới hiện nay có chi phí cao và tốc độ giao dịch chậm, nhưng lĩnh vực này không phải là trọng tâm phát triển của CBDC vì việc áp dụng CBDC sẽ rất cụ thể theo quốc gia, nên các mạng thanh toán xuyên biên giới sẽ phải liên kết các kế hoạch với nhau, cho phép ngành thanh toán rộng lớn hơn được hưởng lợi từ CBDC. Để thành công, bất kỳ nền tảng CBDC nào cũng cần có một mạng lưới tài chính đầu cuối đầy đủ, bao gồm khả năng bán buôn, ví kỹ thuật số và sự chấp nhận của người bán.

Theo công ty nghiên cứu thị trường Gartner Research, một trong những thách thức đối với các ngân hàng trung ương là tìm ra cách kích hoạt CBDC làm tăng giá trị trên các hệ thống thanh toán hiện có. Gartner lập luận trong một báo cáo tháng Giêng rằng sự thành công của CBDC cũng phụ thuộc vào “khả năng lập trình” được kích hoạt bởi các hợp đồng thông minh.

Ví dụ, là một phần của các thí điểm đang diễn ra đối với đồng nhân dân tệ kỹ thuật số hoặc e-CNY, Ngân hàng Trung Quốc Thành Đô đang sử dụng các hợp đồng thông minh để quản lý tiền gửi cho các hoạt động ngoại khóa của trường, chẳng hạn như các chuyến đi thực tế đến bảo tàng. Gartner cho biết việc sử dụng e-CNY CBDC giúp giảm sự phụ thuộc vào các bên thứ ba trong việc giải quyết việc hoàn tiền nếu một lớp học bị hủy hoặc một sinh viên không thể tham dự.

Ngân hàng Nhà nước Việt Nam nghiên cứu tiền kỹ thuật số quốc gia

Liên quan đến đồng tiền kỹ thuật số, Chính phủ Việt Nam cũng đã ban hành Đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2021-2025. Một trong những nội dung về hành lang pháp lý và cơ chế chính sách cần hoàn thiện là nghiên cứu, đề xuất cơ chế, chính sách về đồng tiền số quốc gia.

Trong năm 2022, Thủ tướng CP Việt Nam cũng đã giao Ngân hàng Nhà nước “nghiên cứu, xây dựng và thí điểm tiền ảo dựa trên công nghệ Blockchain” từ năm 2021 đến 2023. Như vậy tới nay, Ngân hàng Nhà nước là đơn vị chủ trì nghiên cứu đồng thời “tiền ảo dựa trên công nghệ Blockchain” và tiền kỹ thuật số quốc gia.