Năm 2023 là năm mà Ngân hàng Nhà nước phải đối mặt với rất nhiều khó khăn trong điều hành chính sách tiền tệ để thực hiện các mục tiêu tăng trưởng và kiềm chế lạm phát được Quốc hội đề ra từ đầu năm. Câu hỏi đặt ra là bao giờ chính sách tiền tệ Việt Nam thực thi theo mục tiêu lạm phát thay vì đa mục tiêu như lâu nay?

Năm 2023 là một năm khó khăn hơn nhiều so với năm 2022 bởi các tác động vĩ mô cả trong và ngoài nước. Điểm mấu chốt là việc Cục Dự trữ Liên bang Mỹ (Fed) tiếp tục nâng lãi suất trong năm 2023 đã gây không ít khó khăn cho việc điều hành chính sách tiền tệ của các quốc gia trên thế giới cũng như Việt Nam.

Trạng thái đình lạm diễn ra toàn cầu trong bối cảnh tăng trưởng kinh tế giảm tốc trong khi ngân hàng trung ương vẫn phải thắt chặt tiền tệ nhằm kiểm soát lạm phát. Đây được xem như là một trạng thái khó điều hành nhất bởi phải đối mặt cả hai yếu tố cùng lúc là đình đốn và lạm phát. Nếu như mở rộng tiền tệ để thúc đẩy tăng trưởng sẽ càng làm lạm phát trầm trọng thêm, trong khi thắt chặt tiền tệ để kiểm soát lạm phát thì lại kìm hãm sự tăng trưởng.

Ngân hàng Nhà nước chủ động điều hành tỷ giá thông qua dự trữ ngoại hối cũng như giá bán USD trong năm 2023 khá nhịp nhàng cũng là một thành tựu giúp cho tỷ giá không biến động quá lớn trong một năm đầy thử thách

Trong bối cảnh đó, đa số các quốc gia lựa chọn kiềm chế lạm phát (bởi chính sách tiền tệ vẫn theo lạm phát mục tiêu) và chấp nhận đánh đổi sự tăng trưởng, hệ quả là sức cầu của toàn thế giới ảnh hưởng nghiêm trọng và tác động không nhỏ đến xuất khẩu của các quốc gia, trong đó có Việt Nam. Do ảnh hưởng bởi sự sụt giảm tổng cầu thế giới và cả trong nước bởi tác động của chính sách thắt chặt tiền tệ trong năm 2022, nên tăng trưởng kinh tế bị ảnh hưởng lớn trong năm 2023 và đưa Ngân hàng Nhà nước đến những thách thức mới trong việc điều hành chính sách mà đầu tiên là vấn đề tỷ giá.

Đồng USD mạnh lên đã gây tác động tiêu cực đến tỷ giá của các quốc gia, nhiều đồng tiền mạnh đã mất giá khá nhiều so với đồng USD. Việt Nam cũng không nằm ngoài xu hướng chung đó khi tỷ giá USD/VND có những thời điểm tăng mạnh bởi chênh lệch lãi suất USD và VND thấp trên thị trường liên ngân hàng, gây ra hiện tượng đầu cơ tỷ giá cũng như nhu cầu rút vốn ròng của khối ngoại. Hiện tượng bán ròng liên tục trên thị trường chứng khoán Việt Nam cũng là một trong những minh chứng điển hình cho động thái của khối ngoại trong năm 2023, góp phần cộng hưởng thêm khó khăn trong việc điều hành tỷ giá.

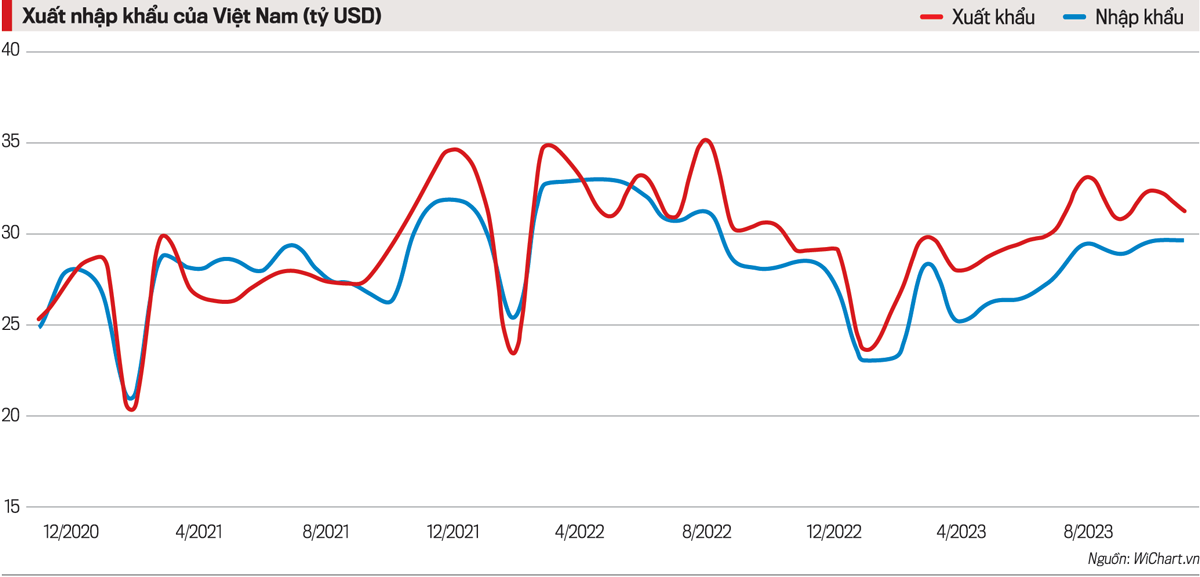

Tuy nhiên, do năm 2023 chúng ta đạt được sự tăng trưởng về xuất siêu kỷ lục (thực ra là do cả xuất và nhập khẩu đều có xu hướng giảm nhưng do nhập khẩu giảm mạnh hơn do nhu cầu nhập khẩu nguyên vật liệu để sản xuất thấp kèm với đó là sức cầu tiêu dùng trong nước yếu), lượng kiều hối cũng tăng cao nên áp lực tỷ giá nhờ đó cũng giảm bớt. Chính vì thế, tỷ giá trong năm 2023 cũng không tăng quá cao và ở mức chấp nhận được để vừa hỗ trợ xuất khẩu nhưng vẫn đảm bảo được an ninh tiền tệ.

Việc Ngân hàng Nhà nước chủ động điều hành tỷ giá thông qua dự trữ ngoại hối cũng như giá bán USD trong năm 2023 khá nhịp nhàng cũng là một thành tựu giúp cho tỷ giá không biến động quá lớn trong một năm đầy thử thách này.

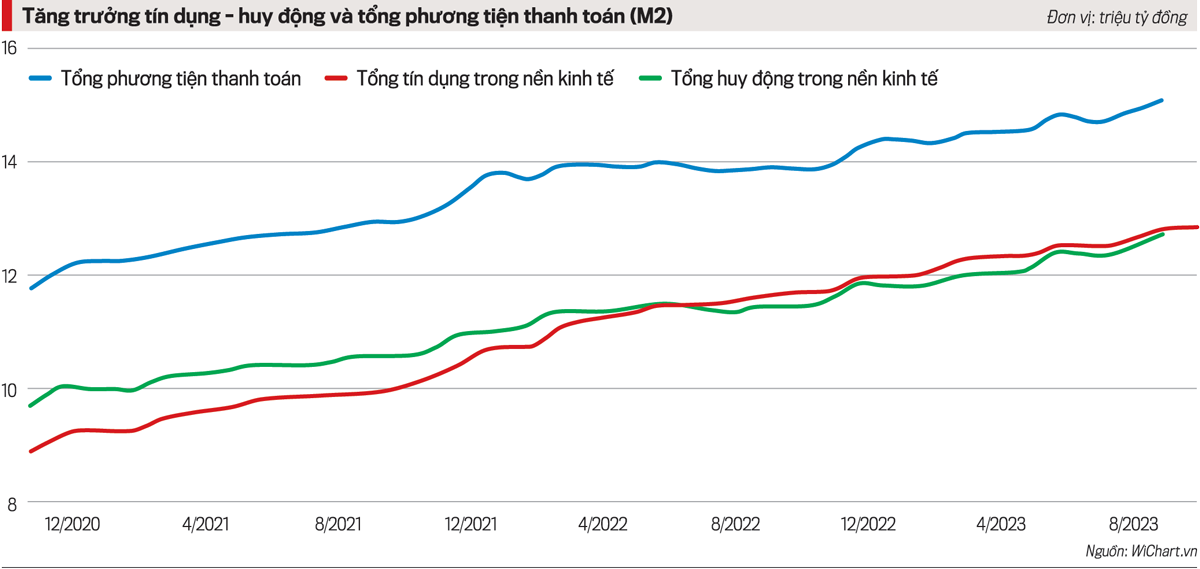

Tăng trưởng tín dụng là một bất ngờ lớn trong năm 2023 khi mà mọi dự báo trước đó đều cho rằng tăng trưởng sẽ tiếp tục tăng nóng như các năm trước. Sự nguội lạnh về nhu cầu tín dụng trong năm 2023 đã minh chứng cho hệ quả của việc sụt giảm về cầu tiêu dùng và sụt giảm đầu tư. Kèm theo đó là tác động tiêu cực từ việc thắt chặt tiền tệ của Fed dẫn đến sự sụt giảm tổng cầu thế giới và Việt Nam. Vì thế, mặc dù đã 4 lần giảm lãi suất từ đầu năm 2023, nhưng tăng trưởng tín dụng vẫn khá ì ạch và chỉ mới bắt đầu có dấu hiệu hồi phục vào khoảng từ quý 3/2023 trở đi, nhưng nhiều khả năng cũng sẽ không cán đích được như kỳ vọng.

Một trong những sự khác biệt nữa của năm 2023 so với những năm trước là hiện tượng thừa tiền của các ngân hàng thương mại Việt Nam, khi mà lượng vốn tồn đọng trong ngân hàng khá lớn và không thể đẩy ra nền kinh tế được nhiều.

Điều này đã gây nên sự chênh lệch lãi suất tiền đồng và USD ở thị trường liên ngân hàng, từ đó thúc đẩy việc đầu cơ tỷ giá, tức là các ngân hàng thương mại vay VND với lãi suất thấp và mua USD, sau đó cho vay lại vừa hưởng chênh lệch lãi suất và vừa kỳ vọng lợi nhuận từ việc đồng USD tăng giá. Việc nguồn vốn VND quá dư thừa trong hệ thống cũng đã đẩy lãi suất huy động xuống mức thấp nhất trong lịch sử từ trước đến nay. Ở một số ngân hàng lớn, lãi suất huy động ngắn hạn có thời điểm xuống chỉ còn 1,9%.

Một trong những sự khác biệt nữa của năm 2023 so với những năm trước là hiện tượng thừa tiền của các ngân hàng thương mại Việt Nam, khi mà lượng vốn tồn đọng trong ngân hàng khá lớn và không thể đẩy ra nền kinh tế được nhiều.

Bên cạnh đó, để đạt được chỉ tiêu tăng trưởng tín dụng trong năm nay cộng với nguồn vốn đang dư thừa, nhiều ngân hàng đã đưa ra mức lãi suất cho vay 0% trong những tháng đầu, thậm chí các doanh nghiệp không có nhu cầu vay vẫn bị các ngân hàng thuyết phục vay để thúc đẩy cầu tín dụng cũng như để có thể có được mức “room” tín dụng cao trong năm sau, việc này đã vô hình chung bóp méo cung cầu thực tế của thị trường.

Việc lãi suất về 0% là không hề hiếm gặp trên thế giới như chúng ta đã từng thấy ở cuộc khùng hoảng tài chính toàn cầu 2007-2009, khi mà Fed giảm lãi suất liên tục và về mức 0%, sau đó là ngân hàng trung ương châu Âu và các quốc gia khác, hay lãi suất của ngân hàng trung ương Nhật Bản cũng luôn tiệm cận ở mức 0% để kích thích tăng trưởng. Lãi suất 0% không phải là một tín hiệu hoàn toàn tốt, bởi nó cho thấy sự vô hiệu hóa của chính sách tiền tệ, khi mà ngân hàng trung ương muốn giảm lãi suất để kích cầu nhưng không mang lại hiệu quả.

Mức lãi suất 0% danh nghĩa là mức chặn cuối cùng, bởi lãi suất khó có thể âm trong thực tế (tức người gửi tiền phải trả thêm phí gửi tiền hay người cho vay phải trả thêm lãi cho người đi vay) mặc dù nó vẫn xảy ra ở một số quốc gia châu Âu giai đoạn sau khủng hoảng tài chính. Ở mức này, ngân hàng trung ương có mở rộng tiền tệ đi chăng nữa thì cũng không có tác dụng nhiều và nền kinh tế có thể rơi vào vòng xoáy giảm phát và bẫy thanh khoản trong kinh tế học.

Mặc dù đây chỉ là lãi suất ngắn hạn nhưng khi sức cầu thế giới và Việt Nam hồi phục tốt bởi kỳ vọng vào việc giảm lãi suất của Fed trong năm 2024, thì cầu tín dụng sẽ gia tăng và chúng ta sẽ không rơi vào tình trạng như của Mỹ, châu Âu hay Nhật bản, bởi dư địa tăng trưởng của Việt Nam còn nhiều, giống như các nước mới nổi, chứ không phải giống như các nền kinh tế lớn đang phải đối mặt với vấn đề tăng trưởng.

Trong lịch sử điều hành chính sách tiền tệ trên thế giới và dựa vào các học thuyết về lý thuyết tiền tệ của Friedman, không phải cứ tăng cung tiền là kinh tế tăng trưởng, bởi tính trung lập của chính sách tiền tệ trong dài hạn cũng như các biến số thực của nền kinh tế như sản lượng hay tỷ lệ thất nghiệp sẽ không phụ thuộc vào cung tiền danh nghĩa trong dài hạn.

Việt Nam nên điều hành chính sách tiền tệ theo hướng trung lập và thực thi việc điều hành cung tiền hay lãi suất theo nhu cầu thực của nền kinh tế, đảm bảo cung ứng đủ tiền cho nhu cầu của nền kinh tế. Việc điều hành theo ý chí chủ quan thời gian qua đã cho thấy là chưa thực sự hiệu quả.

Việc tăng cung tiền chỉ có tác dụng kích thích kinh tế trong ngắn hạn khi nó tác động lên lượng cầu hàng hóa và dịch vụ, từ đó tác động lên sản lượng ngắn hạn, nhưng lạm dụng cung tiền quá nhiều không những không thúc đẩy tăng trưởng mà còn có thể gây ra lạm phát cao trong nền kinh tế, hoặc đưa nền kinh tế vào suy thoái và bẫy thanh khoản khi sức cầu yếu và không thể hấp thụ được. Đặc biệt, trong một nền kinh tế có chế độ tỷ giá tương đối cố định như Việt Nam, theo mô hình Mundell Fleming, chính sách tiền tệ sẽ kém hiệu quả hơn so với chính sách tài khóa, bởi bộ ba bất khả thi và tác động bởi mục tiêu trung gian là ổn định tỷ giá.

Chính vì thế, Việt Nam nên điều hành chính sách tiền tệ theo hướng trung lập và thực thi việc điều hành cung tiền hay lãi suất theo nhu cầu thực của nền kinh tế, đảm bảo cung ứng đủ tiền cho nhu cầu của nền kinh tế. Việc điều hành theo ý chí chủ quan thời gian qua đã cho thấy là chưa thực sự hiệu quả, khi chúng ta muốn tăng cung tiền để thúc đẩy tăng trưởng, nhưng cầu tiền không tăng tương ứng, dẫn đến việc tạo ra các trạng thái lệch pha giữa cung và cầu tiền, việc này cũng tương tự như trong năm 2022 khi mà cầu tiền cao trong khi cung tiền bị giới hạn, dẫn đến tình trạng thiếu tiền trong nền kinh tế. Việc điều hành dựa trên tăng trưởng tín dụng là một biện pháp hữu hiệu để kiểm soát cung tiền; tuy nhiên, cũng cần điều chỉnh chỉ tiêu linh hoạt cho phù hợp với cung cầu tín dụng trên thị trường.

Do đó, chính sách tiền tệ nên thực thi theo mục tiêu lạm phát hơn là thực hiện cả hai mục tiêu tăng trưởng và kiểm soát lạm phát như hiện tại, bởi hai yếu tố này luôn phải đánh đổi trong ngắn hạn.

Nếu muốn thúc đẩy tăng trưởng trong dài hạn, chúng ta không thể phụ thuộc vào chính sách tiền tệ mà phải tập trung và các yếu tố thực như là nguồn vốn, công nghệ, trình độ lao động, năng suất lao động…Nên đưa chính sách tiền tệ về đúng vai trò của nó là cung ứng tiền theo nhu cầu thực tế của nền kinh tế. Nếu chỉ tăng cung tiền có thể giúp tăng trưởng kinh tế mạnh mẽ trong dài hạn thì chắc hẳn tất cả các quốc gia trên thế giới đều trở nên giàu có.

Chính sách tiền tệ không phải là cây đũa thần, bất kể Ngân hàng Nhà nước theo đuổi chính sách tiền tệ như thế nào thì các biến số thực như sản lượng và thất nghiệp luôn ở mức tự nhiên trong dài hạn. Việc vay mượn tăng trưởng trong ngắn hạn sẽ phải trả giá bằng lạm phát gia tăng trong tương lai.