Lịch sử công nghệ kỹ thuật số trong hoạt động ngân hàng

Nghiên cứu - Trao đổi - Ngày đăng : 10:52, 17/11/2022

Những năm gần đây, chuyển đổi số trong lĩnh vực ngân hàng được đặt ra như một trong những trụ cột, chiến lược quan trọng giúp ngân hàng tăng lợi thế cạnh tranh và phát triển bền vững. Cụ thể, nghiên cứu về sự chuyển đổi của hoạt động ngân hàng truyền thống trong thời đại công nghệ, Galazova và Magomaeva (2019) khẳng định, chuyển đổi số trở thành chiến lược ưu tiên trên con đường phát triển của bất cứ ngân hàng nào trên thế giới.

Tóm tắt: Công nghệ số, chuyển đổi số là những cụm từ được nhắc tới nhiều nhất trong thời gian gần đây bởi những tác động mạnh mẽ tới mọi mặt của đời sống và xã hội. Trong đó, ngành Ngân hàng là một trong những ngành đón nhận nhiều cơ hội như giảm thiểu chi phí, nâng cao hiệu quả hoạt động, cải thiện quy trình… Chính vì vậy, thúc đẩy ứng dụng công nghệ trong hoạt động là một trong những chiến lược trọng tâm được đặt ra tại tất cả các ngân hàng hiện nay. Tuy nhiên, lịch sử cho thấy, công nghệ đã, đang và luôn hiện hữu trong hoạt động ngân hàng từ rất lâu, với mỗi bước tiến của công nghệ luôn đặt một dấu mốc, tầm cao mới trên con đường phát triển của ngành Ngân hàng. Trong đó, cuộc Cách mạng công nghiệp lần thứ nhất và lần thứ hai nổi bật với phát kiến về máy tự động, máy tính tạo nền tảng cho sự ra đời của ATM, tiền polymer. Cuộc Cách mạng công nghiệp lần thứ ba mở đầu cho Internet Banking, Mobile Banking, điện thoại di động, điện thoại thông minh. Và cuộc Cách mạng công nghiệp lần thứ tư (CMCN 4.0) hiện nay với trí tuệ nhân tạo (AI), dữ liệu lớn (Big Data), điện toán đám mây (Cloud Computing), Internet kết nối vạn vật (IoT) đã mang đến một diện mạo, phương thức tiếp cận dịch vụ tài chính hoàn toàn mới trên thế giới.

Từ khóa: Công nghệ số, chuyển đổi số, Cách mạng công nghiệp, ngân hàng.

1. Lời mở đầu

Những năm gần đây, chuyển đổi số trong lĩnh vực ngân hàng được đặt ra như một trong những trụ cột, chiến lược quan trọng giúp ngân hàng tăng lợi thế cạnh tranh và phát triển bền vững. Cụ thể, nghiên cứu về sự chuyển đổi của hoạt động ngân hàng truyền thống trong thời đại công nghệ, Galazova và Magomaeva (2019) khẳng định, chuyển đổi số trở thành chiến lược ưu tiên trên con đường phát triển của bất cứ ngân hàng nào trên thế giới. Điều này xuất phát từ những lợi ích to lớn của việc sử dụng công nghệ kỹ thuật số trong hoạt động ngân hàng như cải thiện cách thức tương tác giữa các ngân hàng, chính phủ và các khách hàng tiềm năng (Thalassinos, 2018); giảm thiểu chi phí giao dịch, nâng cao khả năng cạnh tranh về giá, khả năng cung ứng sản phẩm, dịch vụ cho khách hàng (Kazarenkova và Svetovtseva, 2018).

Chính vì vậy, đã có rất nhiều nghiên cứu được thực hiện tại cấp độ quốc gia, khu vực hoặc trên toàn thế giới về tầm quan trọng của chuyển đổi số đối với đời sống kinh tế, xã hội nói chung, ngân hàng nói riêng, cũng như chia sẻ những câu chuyện thực tiễn về sự thành công hay bài học của các ngân hàng trong quá trình chuyển đổi số. Cụ thể, với một thao tác tìm kiếm nhanh các cụm từ như “chuyển đổi số trong ngân hàng” hay “digital transformation in banking” thì đã trả về đến hơn 150 triệu kết quả. Qua đó cho thấy, tầm ảnh hưởng to lớn của công nghệ đối với hoạt động ngân hàng ngày nay, đặc biệt khi ngày càng có nhiều công ty công nghệ gia nhập vào thị trường, hơn nữa trong bối cảnh Covid-19 diễn ra khiến cho tốc độ chuyển đổi càng được yêu cầu đẩy nhanh hơn nhằm đáp ứng nhu cầu thực tế.

Tuy nhiên, có một thực tế đáng ghi nhận đó là công nghệ đã và luôn đồng hành với sự phát triển của ngân hàng từ những năm 1940 với sự ra đời của ATM, sau đó là ngân hàng máy tính, Online Banking rồi Mobile Banking. Hay nói cách khác, sử dụng công nghệ đã có lịch sử từ lâu trong lĩnh vực ngân hàng, chứ không phải chỉ nổi lên trong những năm gần đây. Chính vì vậy, nghiên cứu này được thực hiện với mong muốn hệ thống hóa lịch sử ứng dụng công nghệ trong hoạt động ngân hàng từ những buổi ban đầu cho đến công nghệ cao như hiện nay. Qua đó, làm nổi bật tiến trình ứng dụng công nghệ trong lĩnh vực ngân hàng, đặc biệt góp một phần nhỏ bé khẳng định tầm quan trọng của công nghệ trên con đường phát triển của ngân hàng.

2. Các giai đoạn phát triển của kỹ thuật số trong lĩnh vực ngân hàng

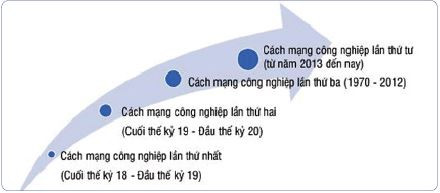

Cho đến nay, nhân loại đã trải qua 04 cuộc Cách mạng công nghiệp. Cụ thể, các dấu mốc và sự kiện nổi bật trong từng dấu mốc sẽ được lần lượt trình bày trong phần tiếp sau. (Hình 1)

Hình 1: Lịch sử các cuộc Cách mạng công nghiệp

Nguồn: Tổng hợp của tác giả

Nguồn: Tổng hợp của tác giả

2.1. Ứng dụng thành tựu của cuộc Cách mạng công nghiệp lần thứ nhất và lần thứ hai trong ngành Ngân hàng

Bắt đầu ở Anh, từ cuối thế kỷ 18 và kéo dài đến đầu thế kỷ 19, cuộc Cách mạng công nghiệp đầu tiên trên thế giới đã mở ra một kỷ nguyên cơ giới hóa. Cụ thể, vào các mốc năm 1784, 1785, 1807 và 1885, các phát minh quan trọng đã lần lượt ra đời là máy hơi nước, máy dệt vải, tàu thủy chạy bằng hơi nước và lò cao, góp phần vô cùng quan trọng vào tăng năng suất lao động, chất lượng hay tốc độ của máy móc. Những phát minh trong giai đoạn này mặc dù chưa được áp dụng nhiều vào lĩnh vực tài chính - ngân hàng, song đã tạo tiền đề, châm ngòi cho các cuộc cách mạng công nghiệp khác lần lượt được ra đời.

Cụ thể, cuộc Cách mạng công nghiệp lần thứ hai nối tiếp ngay sau đó khi khởi nguồn từ cuối thế kỷ 19 và kéo dài đến đầu thế kỷ 20. Cuộc Cách mạng công nghiệp này đã mở ra thời kỳ cải tiến về công cụ sản xuất mới khi chứng kiến sự ra đời của rất nhiều phát minh lớn như máy tính, máy tự động, người máy, hệ điều khiển tự động và polymer - một vật liệu mới với độ bền và sức chịu nhiệt cao. Quan trọng hơn, kể từ đây, những ứng dụng của công nghệ trong ngành Ngân hàng lần lượt ra đời, tạo ra những ngân hàng “không ngủ”. Trong đó, nổi bật là sự ra đời của ATM - máy rút tiền tự động - vào những năm 1960, giúp cho khách hàng có thể thực hiện giao dịch rút tiền 24/7. Phát minh này đã nhanh chóng được chào đón và sử dụng rộng rãi tại Mỹ và các quốc gia trên thế giới. Cụ thể, dữ liệu của Cục Thống kê lao động Mỹ cho thấy, số lượng ATM được lắp đặt đã tăng nhanh từ khoảng 300.000 máy vào năm 1970 đến 500.000 máy vào năm 1980, tiếp tục tăng dần qua các năm. Xu hướng chung cũng được nhìn nhận tại các quốc gia khi dữ liệu thống kê từ Ngân hàng Thế giới và Statistic.com đều cho thấy, tỷ lệ ATM trên 100.000 người trưởng thành trên toàn thế giới cũng duy trì mức tăng trưởng đều đặn từ năm 2008 đến nay.

Một phát kiến tiếp theo cũng có tác động mạnh mẽ tới ngành Ngân hàng nói riêng và xã hội nói chung là sự ra đời của polymer - một vật liệu mà ngày nay đang được sử dụng vô cùng rộng rãi trong công nghệ in tiền tại nhiều quốc gia trên thế giới. Cụ thể, sự ra đời của polymer trong cuộc Cách mạng công nghiệp lần thứ hai đã tạo tiền đề cho đồng tiền polymer đầu tiên trên thế giới được ra đời tại Úc vào năm 1988. Ban đầu chỉ là một lượng tiền polymer nhỏ được sản xuất với mục đích lưu niệm, song với những lợi ích nổi bật mà tiền polymer mang lại như có khả năng chống nước và độ ẩm cao, sạch hơn, tuổi thọ cao hơn so với tiền giấy, cũng như tính năng bảo mật, chống làm giả tốt hơn so với tiền giấy, thì ngay sau đó, polymer đã chính thức được sử dụng để làm vật liệu in tiền cho tất cả các mệnh giá tiền tệ của Úc. Điều này đồng nghĩa với việc Úc trở thành quốc gia đầu tiên trên thế giới phát hành và giao dịch tiền polymer. Tiếp nối sự cải tiến trong ngành công nghiệp in tiền tại Úc, cho đến nay, tiền polymer đã trở nên phổ biến và được sử dụng tại nhiều nước trên thế giới (Mai Chi, 2021). Cụ thể, theo thống kê vào năm 2016 của IMF, polymer đã được ứng dụng và sử dụng trong công nghệ in tiền tại hơn 20 quốc gia trên thế giới như Úc, Canada, New Zealand, Romania, Việt Nam...

Cuối cùng, phát minh về máy tính ra đời vào khoảng những năm đầu thế kỷ 20 đã giúp cho các ngân hàng có thể đẩy nhanh tốc độ giao dịch để theo kịp với tốc độ tăng trưởng kinh doanh của ngân hàng, giải quyết một số vấn đề cụ thể trong hoạt động của ngân hàng (Bátiz-Lazo và Wood, 2002), cũng như tạo cơ hội cho ngân hàng có thể tự động hóa một số hoạt động của mình (BBC, 1995; Morris, 1986; Seeger et al.,1974). Một ví dụ nổi bật là vào những năm 1960, ngân hàng New South Wales đã đầu tư một khoản tiền lớn để mua chiếc máy tính đầu tiên cho ngân hàng với mục đích thay thế các hoạt động kế toán máy riêng lẻ tại từng chi nhánh bằng một chiếc máy tính xử lý tập trung các giao dịch của ngân hàng. Cũng trong thời điểm này, Barclays trở thành ngân hàng đầu tiên của Anh sử dụng máy tính điện tử trong hoạt động ngân hàng, góp phần tạo nên danh tiếng của ngân hàng như một nhà đổi mới, tiên phong của ngân hàng hiện đại. Tuy nhiên, trong giai đoạn này, thiết kế của máy tính vẫn còn nhiều hạn chế như cồng kềnh, chi phí cao, cũng như yêu cầu một đội ngũ kỹ sư và chuyên gia để vận hành và duy trì hoạt động. Do đó, mức độ phủ rộng của máy tính tại ngân hàng chưa thực sự mạnh mẽ và phải sang cuộc Cách mạng công nghiệp lần thứ ba với kỷ nguyên máy tính thì máy tính mới thực sự bùng nổ và tạo dấu ấn mạnh mẽ trong ngành Ngân hàng.

2.2. Ứng dụng thành tựu của cuộc Cách mạng công nghiệp lần thứ ba trong ngành Ngân hàng

Diễn ra vào những năm 1970 và kéo dài đến năm 2012, cuộc Cách mạng công nghiệp lần thứ ba đã mang lại bước tiến mới cho ngành Ngân hàng với sự ra đời của máy tính cá nhân, Laptop, Internet, điện thoại di động và điện thoại thông minh.

Cụ thể, những năm 1970 đánh dấu sự ra đời của máy tính cá nhân - một sự phát triển có ảnh hưởng sâu sắc đến xã hội. Bởi lẽ, thời gian trước đó máy tính rất lớn và đắt tiền nên chủ yếu được vận hành bởi các công ty lớn. Tuy nhiên, năm 1977, công ty máy tính Apple Computer giới thiệu máy vi tính cũng được gọi là máy tính cá nhân (Personal Computer - PC). Điều này đã giúp cho các gia đình, cá nhân có thể tiếp cận với máy tính một cách dễ dàng hơn. Do đó, nhu cầu sử dụng máy tính tăng mạnh và biến thị trường này trở nên màu mỡ và sôi động hơn bao giờ hết. Nhiều cá nhân và công ty đã đầu tư vào thị trường máy tính cá nhân. Trong đó, một số máy tính được thiết kế riêng biệt, còn đa phần theo sự dẫn dắt của Apple. Ngành công nghiệp sản xuất máy tính ngày càng phát triển. Vào năm 1981, IBM cuối cùng cũng gia nhập vào thị trường khi giới thiệu máy tính cá nhân của hãng, ngay lập tức tạo cú hích lớn khi trong vài tháng đầu tiên IBM đã bán được hàng chục nghìn máy tính cá nhân. Có thể thấy, chính sự thu nhỏ ngày càng tinh vi hơn của các vi mạch điện tử đã đưa đến việc sử dụng rộng rãi máy tính cá nhân tại nhà và trong kinh doanh. Đặc biệt, với nhu cầu có thể dịch chuyển máy tính mang theo bên mình, máy tính xách tay đã ra đời và trở nên phổ biến trong giới sinh viên, nhà nghiên cứu và doanh nhân.

Quan trọng hơn, vào năm 1974, công ty IBM đã giới thiệu một loạt các thiết bị đầu cuối được chế tạo cho lĩnh vực ngân hàng và thương mại, thông qua các dây cáp mạng các thiết bị đầu cuối có thể truy cập cùng một lúc vào một máy tính dùng chung. Với việc liên kết các máy tính nằm ở trong một khu vực nhỏ như một tòa nhà hay là một khu nhà thì tiền chi phí cho các thiết bị và phần mềm là thấp. Từ đó, việc nghiên cứu khả năng sử dụng chung môi trường truyền thông và các tài nguyên của các máy tính nhanh chóng được đầu tư. Nổi bật trong đó chính là mạng “Internet” - một thuật ngữ được nhắc tới lần đầu tiên vào năm 1974 với tiền thân là ARPAnet - mạng máy tính quy mô lớn đầu tiên kết nối các loại máy tính khác nhau với nhau.

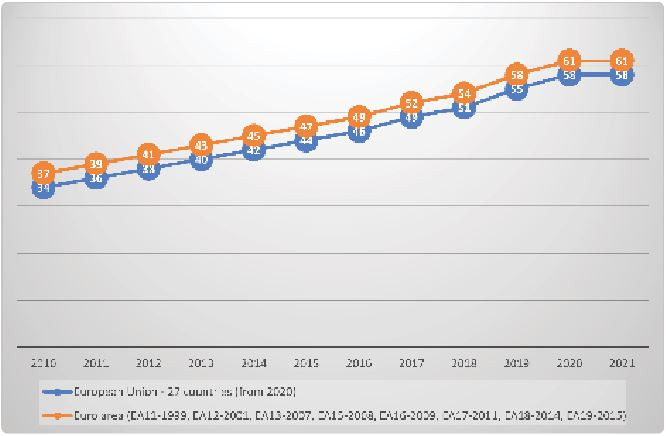

Cùng với nhau, máy tính và Internet đã tạo ra tác động to lớn đến xã hội nói chung và ngành Ngân hàng nói riêng, khi vào giữa những năm 1990, dịch vụ ngân hàng qua Internet được triển khai, cho phép người dùng có thể truy cập tài khoản của họ bằng máy tính gia đình có kết nối Internet - một yếu tố quan trọng nhất của ngân hàng điện tử (Cati và cộng sự, 2007). Cụ thể, ứng dụng ngân hàng trực tuyến đầu tiên bắt đầu ở Mỹ vào năm 1996, sau đó, các ngân hàng nổi tiếng như Citibank và Wells Fargo cũng bắt đầu cung cấp dịch vụ này cho khách hàng của họ vào năm 2001 (Gefen và Straub, 2005). Tại Singapore, Internet Banking cũng xuất hiện khá sớm vào năm 1997 tại Ngân hàng DPS, theo sau bởi các ngân hàng như UOB và OCBC (Gerrard và cộng sự, 2016). Theo thống kê của European Statistic, số lượng cá nhân sử dụng Internet cho hoạt động ngân hàng trực tuyến liên tục gia tăng từ năm 2010. (Biểu đồ 1)

Đơn vị: %

Nguồn: Eurostat.com

Biểu đồ 1: Tỷ lệ cá nhân sử dụng Internet để thực hiện Internet Banking

Đơn vị: %

Nguồn: Eurostat.com

Một phát kiến nữa cũng làm thay đổi hoàn toàn cách thức giao dịch hiện nay của con người trong lĩnh vực tài chính - ngân hàng chính là việc hãng Motorola cho ra mắt chiếc điện thoại di động đầu tiên vào năm 1973, mở ra một thời kỳ phát triển rực rỡ của điện thoại di động ngày nay. Cụ thể, với khởi điểm của chiếc điện thoại di động có chiều dài lên tới 25,4cm, cân nặng 1kg và giá trị vào khoảng 4.000 USD, các phiên bản của điện thoại di động đã cải thiện dần về hình thức, trọng lượng, giá bán và đặc biệt là các tính năng đi kèm. Đỉnh điểm là sự xuất hiện của chiếc điện thoại thông minh đầu tiên trên thế giới có tên gọi là Simon do IBM sản xuất và bán ra trên thị trường vào năm 1993. Tuy nhiên, mãi đến năm 2000, điện thoại thông minh mới được chính thức kết nối với mạng 3G và góp phần đáng kể vào nâng cao lợi thế cho điện thoại thông minh hiện nay. Đặc biệt, theo thời gian khi giá gói cước và chi phí cho điện thoại thông minh giảm dần đã tạo thuận lợi rất lớn để điện thoại di động nói chung và điện thoại thông minh nói riêng phủ sóng khắp toàn cầu. Đây cũng là nền tảng quan trọng để Mobile Banking được triển khai rộng rãi.

Theo Drigă (2015), Mobile Banking là bước phát triển sau ngân hàng trực tuyến và là một kênh phân phối dịch vụ không dây cho phép khách hàng tiến hành các giao dịch tài chính với ngân hàng của họ thông qua thiết bị di động. Hay theo như Krugel (2007), Mobile Banking là một phần mở rộng của cơ sở hạ tầng thanh toán trong ngân hàng thông qua việc tận dụng di động và phạm vi tiếp cận của thiết bị này để cung cấp các dịch vụ ngân hàng cho người tiêu dùng. Tuy nhiên, dù định nghĩa về Mobile Banking như thế nào thì cũng không thể phủ nhận mức độ tăng trưởng và phủ rộng mạnh mẽ của hình thức này ngày nay. Minh chứng cho điều này trong nghiên cứu về sự trỗi dậy của Mobile Banking trong giai đoạn 2014 - 2019, Dante và Makridis (2021) đã chỉ ra rằng, tỷ lệ hộ gia đình sử dụng dịch vụ ngân hàng di động đã tăng từ 16% lên 28% trong giai đoạn 2014 - 2019.

2.3. Ứng dụng thành tựu của cuộc CMCN 4.0 trong ngành Ngân hàng

Chính thức đặt dấu ấn chuyển giao giữa cuộc Cách mạng công nghiệp lần thứ ba và thứ tư là vào năm 2013 khi từ khóa “công nghệ 4.0” được nhắc tới như một mở đầu cho thời kỳ công nghệ cao, hiện đại hóa sản xuất mà không cần sự tham gia của con người. Đây được coi là cuộc cách mạng số với sự nổi lên của IoT, AI, tương tác thực tại ảo (AR), Cloud Computing, Blockchain, Big Data... có tác động mạnh mẽ tới nhiều ngành nghề lĩnh vực, trong đó có ngành Ngân hàng.

Cụ thể, theo như phân tích của McKinsey được trích dẫn trong nghiên cứu của Omarini (2017), chuyển đổi số mang lại cho ngân hàng cả cơ hội và thách thức. Trong đó, các thách thức được đề cập như sự xuất hiện của các đối thủ cạnh tranh mới như Fintech, Big Tech; gia tăng rủi ro hoạt động. Trái lại, ngân hàng lại có cơ hội gia tăng doanh thu từ những mô hình kinh doanh mới, sự ra đời của các sản phẩm mới hoặc bán chéo dữ liệu cho các tổ chức khác. Đồng thời, chi phí hoạt động của ngân hàng cũng sẽ được cắt giảm thông qua quá trình tự động hóa, số hóa và dịch chuyển giao dịch từ chi nhánh ngân hàng sang thiết bị số.

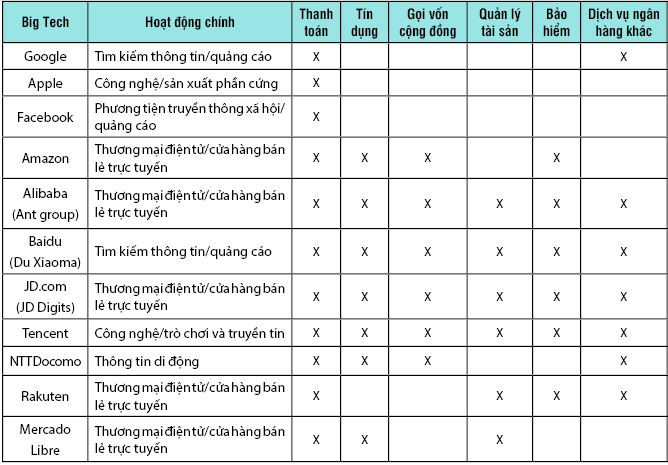

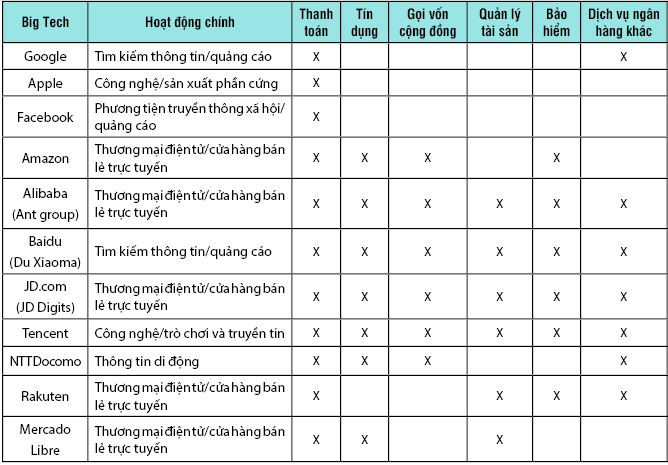

Từ giác độ thách thức, các công ty công nghệ đang dần chuyển dịch sang lĩnh vực dịch vụ tài chính - ngân hàng tại nhiều quốc gia trên thế giới. Minh chứng cụ thể là sự gia nhập đông đảo của các công ty công nghệ trong lĩnh vực thanh toán. Trong đó, phải kể đến Google - công ty chuyên tìm kiếm thông tin/quảng cáo; Apple - công ty công nghệ/sản xuất phần cứng; Facebook - doanh nghiệp cung cấp phương tiện truyền thông xã hội/quảng cáo; Amazon, Alibaba, Ratuken và Mercado Libre - các doanh nghiệp cung cấp dịch vụ thương mại điện tử/cửa hàng bán lẻ trực tuyến; Tencent - công ty công nghệ, trò chơi và truyền tin. Quan trọng hơn, không chỉ dừng lại ở việc cung cấp dịch vụ thanh toán, các doanh nghiệp này đều ngày càng đầu tư mở rộng danh mục sản phẩm và lấn sân sâu hơn vào lĩnh vực tài chính - ngân hàng. (Bảng 1)

Bảng 1: Dịch vụ tài chính được cung cấp bởi một số công ty Big Tech lớn

Nguồn: FSB

Nguồn: FSB

Với sự gia tăng không ngừng về danh mục sản phẩm, vị trí của các công ty công nghệ trong lĩnh vực tài chính - ngân hàng cũng vì thế mà tăng lên. Qua đó, đe dọa tới doanh thu, lợi nhuận của các ngân hàng - tổ chức tín dụng truyền thống.

Tuy nhiên, chuyển đổi số không chỉ mang lại thách thức mà trong đó, tiềm ẩn rất nhiều cơ hội để ngân hàng có thể vươn lên, bứt phá để hội nhập và gặt hái được nhiều thành công hơn trong tương lai. Trước tiên phải kể đến công nghệ số đã giúp ngân hàng có thể gia tăng khả năng kết nối với các bên liên quan như khách hàng, nhân viên, nhà cung cấp. Qua đó, giúp nâng cao trải nghiệm của khách hàng đối với ngân hàng cũng như nâng tầm vị thế của ngân hàng trên thị trường. Một ví dụ điển hình đó là hiện nay có rất nhiều ngân hàng sử dụng Chatbot trong hỗ trợ, giải đáp các vấn đề thắc mắc chung của khách hàng mà không cần sự hỗ trợ của các nhân viên điều hành trực tiếp. Cụ thể, số liệu thống kê tại Bank of America cho thấy có hơn 10 triệu khách hàng đã tương tác với Chatbot Erica của chính Ngân hàng. Điều này đã giúp cho Bank of America giảm thiểu chi phí nhân sự, dịch vụ và đặc biệt có thể hỗ trợ khách hàng 24/7 giúp đảm bảo hỗ trợ nâng cao trải nghiệm của khách hàng đối với dịch vụ ngân hàng vô cùng thành công. Hay theo như PNC Bank, với những thay đổi nhỏ về chính sách kèm sự hỗ trợ công nghệ, các ngân hàng có thể dễ dàng thay đổi nhận thức của khách hàng và tăng trải nghiệm khách hàng. Ví dụ, PNC Bank đã tích hợp thêm chức năng thanh toán hóa đơn tại ATM. Như vậy ATM thay vì chỉ biết đến với tính năng rút tiền mặt, mà còn có thể hỗ trợ khách hàng thanh toán các hóa đơn mà họ mong muốn.

Lợi ích thứ hai mà ngân hàng nhận được từ công cuộc chuyển đổi số đó là sử dụng dữ liệu lớn trong phân tích và ra các quyết định trong bán hàng, thiết kế sản phẩm, định giá hay phát hành bảo lãnh. Cụ thể, theo một thống kê của Business Insider Intelligence, AI đã được áp dụng vào nhiều khía cạnh trong hoạt động ngân hàng, từ các bộ phận front, middle đến back. Trong đó, việc ứng dụng AI tại các bộ phận front và middle đã mang đến cho ngân hàng cơ hội rất lớn trong giảm thiểu chi phí với số tiền tiết kiệm ước tính lần lượt là 199 tỷ USD và 219 tỷ USD. Đi sâu hơn vào ứng dụng trong vận hành, đối với bộ phận front, công nghệ đang hỗ trợ ngân hàng trong việc củng cố, gia tăng thêm quan hệ với khách hàng, đặc biệt có thể đưa ra các khuyến nghị, hỗ trợ mang tính cá nhân riêng biệt với từng khách hàng. Điều này được ngân hàng thực hiện thông qua việc tận dụng các thuật toán trên giao diện người dùng để xác định và xác thực khách hàng, cũng như bắt chước nhân viên trực tiếp thông qua Chatbot và trợ lý giọng nói để giao tiếp và tương tác với khách hàng. Không dừng lại ở đó, tại bộ phận middle, công nghệ cũng giúp các ngân hàng đánh giá, phát hiện và ngăn chặn gian lận thanh toán, góp phần vào quy trình chống rửa tiền và thấu hiểu khách hàng. Cuối cùng, với khả năng kết nối, tổng hợp và xử lý lượng lớn dữ liệu, tại bộ phận back, AI cũng đã giúp ích cho các ngân hàng rất nhiều trong việc thẩm định và phân tích khách hàng. Một minh chứng cụ thể là Ngân hàng Sberbank có trụ sở tại Nga đã tận dụng sức mạnh của học máy và AI để thiết kế sản phẩm Tips giúp khách hàng có thể kiểm soát tình hình tài chính của mình tốt hơn. Cụ thể, các thông tin về số tiền khách hàng chi tiêu hằng ngày đều được Tips ghi nhận, theo dõi; qua đó, đưa ra các gợi ý trong kiểm soát ngân sách một cách hiệu quả.

3. Kết luận

Theo chiều dài lịch sử các cuộc Cách mạng công nghiệp từ lần thứ nhất đến CMCN 4.0, hoạt động ngân hàng đã có những bước tiến đáng kể làm thay đổi cách thức cũng như phương thức giao dịch và tương tác của ngân hàng đối với khách hàng. Trong đó, những phát kiến được tạo ra trong mỗi cuộc Cách mạng công nghiệp đều là tiền đề cho cải tiến hoạt động của ngân hàng trong những năm tiếp theo. Hay nói cách khác, công nghệ là sự chuẩn bị và là bàn đạp vững chắc cho từng bước đổi mới của ngân hàng. Với việc áp dụng các tiến bộ khoa học công nghệ, ngân hàng đã từng bước nâng cao hiệu quả hoạt động, giảm thiểu chi phí phát sinh, tiếp cận với khách hàng cả về quy mô và chiều sâu. Cụ thể, cuộc Cách mạng công nghiệp thứ nhất và cuộc Cách mạng công nghiệp thứ hai với sự ra đời của máy tự động là tiền đề để phát minh ra ATM đầu tiên trên thế giới vào khoảng những năm 1947 - 1969. Từ đây, mở ra một thời đại tự động hóa trong ngành Ngân hàng, đặc biệt nâng cao trải nghiệm của khách hàng với dịch vụ 24/7. Tiếp theo đó, sự xuất hiện của máy tính vào những năm đầu thế kỷ 20 đã giúp cho các ngân hàng nâng cao hiệu quả hoạt động thông qua việc gia tăng tốc độ và khối lượng giao dịch. Tuy nhiên, với những rào cản về chi phí đầu tư và vận hành, việc ứng dụng máy tính chưa thực sự phổ rộng. Phải đến cuộc Cách mạng công nghiệp lần thứ ba, bắt đầu vào những năm 1970, với sự ra đời của máy tính cá nhân và mạng Internet thì hình thức ngân hàng máy tính, ngân hàng trực tuyến mới thực sự nở rộ. Và đến nay, khi cả thế giới bắt đầu chuyển tiếp sang CMCN 4.0 với những xu hướng mới như xử lý Big Data, IoT, AI, Cloud Computing, thì ngành Ngân hàng cũng đang có những chuyển biến mạnh mẽ trong xây dựng, phát triển sản phẩm và nâng cao chất lượng chăm sóc khách hàng.

Tài liệu tham khảo:

1. Ayllon, T.W.I., 2020. Digital transformation in the banking sector and its impact on financial inclusion: BIM Peru case study (Doctoral dissertation).

2. Bátiz-Lazo, B. and Wood, D., 2002. An historical appraisal of information technology in commercial banking. Electronic Markets, 12(3), pp.192-205.

3. Dante, H. and Makridis, C., 2021. The Rise of Mobile Banking and the Displacement of Brick-and-Mortar Branches,

2014 - 2019. Available at SSRN 3822561.

4. Drigă, I., 2015. The rise of mobile banking. Annals of the University of Petros-ani. Economics, 15, pp.29-36.

5. FSB., 2020. Big Tech Firms in Finance in Emerging Market and Developing Economies. Retrieved from https://www.fsb.org/wp-content/uploads/P121020-1.pdf

6. Galazova, S.S. and Magomaeva, L.R., 2019. The transformation of traditional banking activity in digital.

7. Kazarenkova, N.P., Svetovtseva, T.A. 2018. The Transformation of the Russian Banking System under the Influence of the Digitalization of the Economy. News of SouthWest State University. Series: Economy. Sociology. Management, 4(29), 188-195

8. Omarini, A., 2017. The digital transformation in banking and the role of FinTechs in the new financial intermediation scenario.

9. Thalassinos, E. I., & Thalassinos, Y. (2018). Financial Crises and e-Commerce: How Are They Related. Available at SSRN 3330169.

Nguyễn Bích Ngọc

Học viện Ngân hàng