Thêm nhiều ngân hàng thương mại báo lãi cao, nợ xấu giảm mạnh

Tin tức - Ngày đăng : 23:03, 22/10/2022

Nhiều ngân hàng công bố lợi nhuận ở mức cao. (Ảnh: Vietnam+)

Nhiều ngân hàng công bố lợi nhuận ở mức cao. (Ảnh: Vietnam+)Mặc dù những tháng giữa năm 2022, các ngân hàng phải đối mặt với tình trạng hạn mức tăng trưởng (room) tín dụng hạn hẹp, nhưng kết quả kinh doanh quý 3 của các tổ chức tín dụng này vẫn đầy khả quan.

Lợi nhuận và CASA vẫn giữ phong độ

Tạm thời tính đến thời điểm này, Ngân hàng Thương mại cổ phần Kỹ Thương Việt Nam (Techcombank) đang là ngân hàng dẫn đầu về lợi nhuận trong số các ngân hàng đã công bố kết quả kinh doanh với lợi nhuận trước thuế đạt 20.800 tỷ đồng, tăng 21,8% so với cùng kỳ năm trước. Tổng thu nhập hoạt động tăng 16,9% so với cùng kỳ, đạt 31.500 tỷ đồng

Đại diện Techcombank cho biết, trong quý 3, ngân hàng vẫn giữ vững lợi thế cạnh tranh tiền gửi không kỳ hạn (CASA) ở mức cao và khả năng sinh lời vượt trội từ phí. Tổng tiền gửi tại ngày 30/9 là 318.900 tỷ đồng, tăng 0,8% so với cùng kỳ năm trước và tăng 1,3% từ đầu năm. Tỷ lệ CASA duy trì ở mức 46,5%, với vị thế cao nhất toàn ngành, dù có giảm nhẹ so với mức 47,5% cuối quý 2/2022 do bối cảnh chung toàn ngành.

Cũng có tỷ lệ CASA ở mức cao, Ngân hàng Thương mại cổ phần Hàng Hải Việt Nam (MSB) ghi nhận biên lãi ròng (NIM) lũy kế đạt mức hiệu quả nhất trong các năm gần đây đạt 4,34%. Cơ sở tăng trưởng NIM một phần đến từ hiệu quả các chiến lược thu hút tiền gửi không kỳ hạn của ngân hàng trong thời gian gần đây.

Với việc đẩy mạnh số hóa và ra mắt nhiều sản phẩm dịch vụ thuận ích, kết hợp nền tảng khách hàng gắn kết lâu dài và cơ cấu tài sản sinh lời hiệu quả, tỷ lệ CASA/tổng tiền gửi của MSB đã có sự cải thiện mạnh mẽ, đạt 38,25% tăng so với quý 2 (36,7%) tiếp tục nằm trong nhóm dẫn đầu thị trường.

Bên cạnh đó, lợi nhuận trước thuế lũy kế 9 tháng cán mốc 4.824 tỷ đồng, tăng 17% so với cùng kỳ năm 2021; tổng tài sản MSB đạt trên 194.000 tỷ đồng; cho vay khách hàng ghi nhận hơn 112.100 tỷ đồng, tăng 14% so với quý 3/2021.

Tại quý 2, một số ngân hàng cũng có tỷ lệ CASA ở mức cao dù có giảm so với trước như Vietcombank 35,4%; ACB 25%.

Các chuyên gia cho biết, ngân hàng có tỷ lệ CASA cao sẽ chống chịu tốt hơn trước tác động của xu hướng gia tăng chi phí vốn, điều đó sẽ góp phần hạn chế tác động của việc tăng lãi suất huy động.

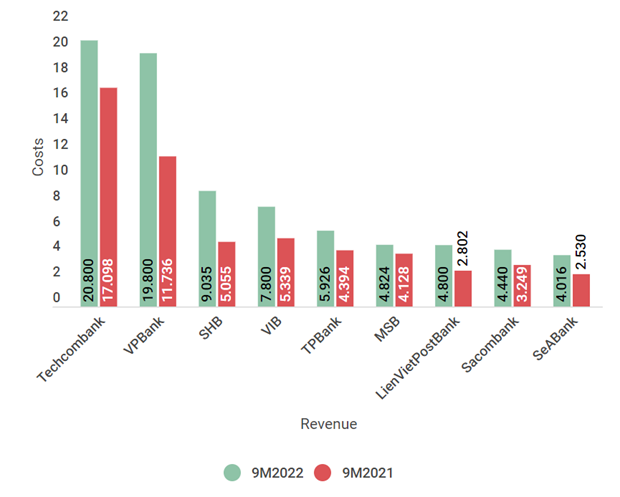

Lợi nhuận trước thuế của một số ngân hàng đã công bố. (Đơn vị: Tỷ đồng)

Lợi nhuận trước thuế của một số ngân hàng đã công bố. (Đơn vị: Tỷ đồng)Trước đó, nhiều ngân hàng khác cũng đã công bố kết quả kinh doanh như VPBank đạt 19.800 tỷ đồng, SHB đạt 9.035 tỷ đồng, VIB đạt 7.800 tỷ đồng, TPBank đạt 5.926 tỷ đồng, Sacombank đạt 4.440 tỷ đồng, LienVietPostBank đạt 4.800 tỷ đồng… Trong đó, LienVietPostBank là nhân tố tạo nên bất ngờ nhất khi mới kết thúc quý 3 ngân hàng này đã cán đích lợi nhuận trước thuế của cả năm 2022 thậm chí nhỉnh hơn chút.

Một số ngân hàng nhỏ hơn như Ngân hàng An Bình, Ngân hàng Việt Nam Thương tín, Ngân hàng Xăng dầu Petrolimex, Ngân hàng Sài Gòn Công Thương cũng đã công bố lợi nhuận trước thuế lần lượt là 1.702 tỷ đồng, 536 tỷ đồng, 387 tỷ đồng và 236 tỷ đồng.

Nợ xấu giảm mạnh

Theo báo cáo gửi lên Quốc hội, Ngân hàng Nhà nước nhấn mạnh, thời gian qua, toàn ngành ngân hàng đã thực hiện quyết liệt các biện pháp thu hồi nợ, sử dụng dự phòng để xử lý rủi ro, nâng cao chất lượng tín dụng, ngăn ngừa, hạn chế tối đa nợ xấu mới phát sinh.

Nhờ vậy, đến cuối tháng 8/2022, tỷ lệ nợ xấu nội bảng toàn hệ thống vẫn ở mức an toàn là 1,9%. Tỷ lệ nợ xấu, nợ bán cho VAMC chưa xử lý và các khoản tiềm ẩn trở thành nợ xấu của hệ thống các tổ chức tín dụng là 4,99%, giảm mạnh so với mức 6,3% ở cuối năm 2021.

Điều này được thể hiện ở báo cáo của một số ngân hàng. Điển hình là tại Ngân hàng Thương mại cổ phần Bắc Á (Bac A Bank), chất lượng nợ vay là điểm sáng của ngân hàng này khi tổng nợ xấu tính đến ngày 30/9 giảm 17% so với đầu năm, chỉ còn gần 542 tỷ đồng. Nợ dưới tiêu chuẩn và nợ có khả năng mất vốn cùng giảm. Kết quả, tỷ lệ nợ xấu trên dư nợ vay giảm từ 0,77% đầu năm xuống còn 0,59%, thấp nhất toàn ngành.

Cũng theo báo cáo của BAC A BANK, lợi nhuận trước thuế 9 tháng đạt hơn 715 tỷ đồng. Khoản thu nhập lãi thuần - nguồn thu chính của ngân hàng này trong quý 3 đạt 636 tỷ đồng, tăng 19,2%, kéo theo 9 tháng đầu năm 2022 đạt hơn 1.670 tỷ đồng, tăng gần 7% so với cùng kỳ năm trước.

Giao dịch tại BAC A BANK. (Ảnh: Vietnam+)

Giao dịch tại BAC A BANK. (Ảnh: Vietnam+)Lãi thuần từ hoạt động dịch vụ tăng tới 139% so với cùng kỳ quý 3/2021, đạt 23 tỷ đồng giúp cho ngân hàng này 9 tháng thu về hơn 60 tỷ đồng, tăng gấp 2,3 lần so với cùng kỳ.

Trong quý 3/2022, tổng tài sản tại Bac A Bank ghi nhận đạt 124.092 tỷ đồng, trong đó khoản cho vay khách hàng đạt 91,43 tỷ đồng, tăng 9,45% so với cùng kỳ và tiền gửi của khách hàng tăng 2,4%, đạt 95.698 tỷ đồng. Lũy kế 9 tháng, tổng tài sản của ngân hàng này tăng 3,6%, đạt hơn 124.000 tỷ đồng.

Techcombank cũng là ngân hàng có tỷ lệ nợ xấu ở mức thấp chỉ với 0,6%. Tỷ lệ bao phủ nợ xấu đạt 165% (tức 100 đồng nợ xấu được Techcombank trích ra tới 165 đồng dự phòng), phản ánh chất lượng tín dụng ổn định của ngân hàng.

MSB cũng đẩy mạnh kiểm soát rủi ro và tối ưu chi phí nên tỷ lệ nợ xấu theo Thông tư 11/NHNN ở mức 1,08%, tiếp tục cải thiện so với mức 1,1% tại thời điểm 30/6/2022, trong khi tỷ lệ bao phủ nợ xấu đạt mức cao đạt 95,7%.

Ngân hàng này thể hiện rõ quyết tâm xử lý các tài sản gán nợ, cải thiện chất lượng tài sản, giám sát chặt chẽ công tác quản lý nhóm nợ, đồng thời chú trọng tăng “bộ đệm” phòng ngừa rủi ro. Mục tiêu tăng trưởng hiệu quả và an toàn của ngân hàng còn được củng cố bởi tỷ lệ hệ số an toàn vốn (CAR) theo Thông Tư 41 đạt 12,5%; các hệ số thanh khoản khác như tỷ lệ cho vay/huy động vốn (LDR) đạt 74,3%, đảm bảo tốt mức trần 85%; tỷ lệ vốn ngắn hạn cho vay trung dài hạn giữ mức 25,17%, duy trì an toàn theo luật định.

Một số ngân hàng khác cũng có mức nợ xấu ở mức thấp như SeABank giảm từ 1,65% hồi cuối năm 2021 xuống còn 1,59%; tỷ lệ nợ xấu trên tổng dư nợ của ABBANK tính đến ngày 30/9 cũng tiếp tục được kiểm soát tốt theo yêu cầu của Ngân hàng Nhà nước, ở mức 1,68%./.