Xu hướng NIM của hệ thống ngân hàng quí 3-2024

Nghiên cứu - Trao đổi - Ngày đăng : 10:56, 11/11/2024

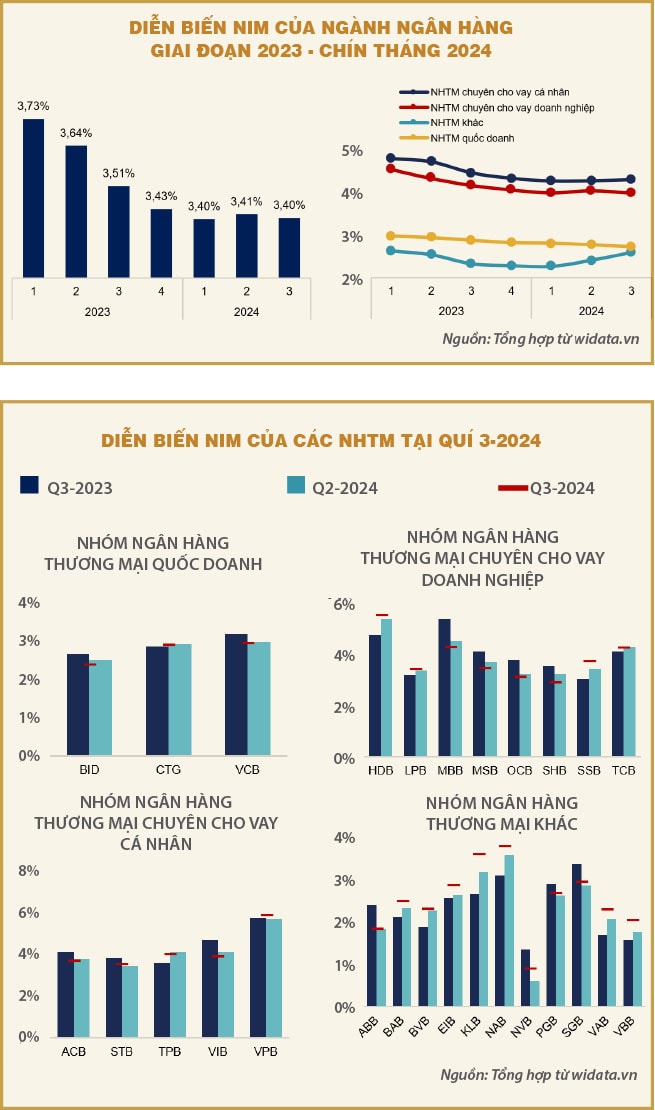

Tổng thu nhập hoạt động ngành ngân hàng quí 3-2024 tăng 13,02% so với cùng kỳ năm trước nhưng lại suy giảm so với quí 2-2024, trong đó thu nhập lãi thuần tăng 17,92% và đáng chú ý là lợi nhuận từ hoạt động khác tăng mạnh gần 132% nên đã bù đắp cho việc suy giảm từ các hoạt động còn lại của ngân hàng. Tăng trưởng tín dụng của các ngân hàng niêm yết đã cải thiện tích cực từ mức 2,11% trong quí 1-2024 lên 11,53% trong quí 3-2024, tuy nhiên NIM của ngành ngân hàng vẫn duy trì đà suy giảm trong các quí gần đây trong bối cảnh lãi suất cho vay được giữ ở mức thấp và kích cầu các gói tín dụng để hỗ trợ nền kinh tế.

Cho vay bán lẻ vẫn đang gặp nhiều khó khăn trước bối cảnh tiêu dùng yếu và động lực tăng trưởng chủ yếu đến từ mảng cho vay doanh nghiệp. Nhưng khó khăn về thị trường tiêu thụ khiến các doanh nghiệp vẫn rất thận trọng trong việc đầu tư, đặc biệt là các doanh nghiệp sản xuất hàng tiêu dùng. Phần lớn hoạt động đầu tư và sản xuất gia tăng chủ yếu đến từ các ngành công nghiệp sản xuất các sản phẩm không thiên về tiêu dùng. Sự chuyển dịch trong cơ cấu tín dụng khiến NIM chịu áp lực giảm mạnh và những sự cải thiện về NIM chỉ có thể đến khi tín dụng khu vực tiêu dùng bắt đầu được cải thiện.

Xu hướng NIM của các nhóm ngân hàng

NIM của hệ thống ngân hàng trong quí 3 chịu các tác động đan xen của các yếu tố tích cực và tiêu cực. Dù chi phí vốn giảm mạnh hơn so với lãi suất đầu ra, nhưng mức chênh lệch lại thấp hơn so với quí trước khiến ngân hàng không duy trì được NIM. Tăng trưởng tín dụng cao nhưng các ngân hàng liên tục giảm lãi suất và phát hành các gói cho vay ưu đãi để hỗ trợ doanh nghiệp và người dân khắc phục sau cơn bão.

Trước bối cảnh NIM suy giảm, các ngân hàng với chiến lược kinh doanh khác nhau cũng ghi nhận những diễn biến khác nhau về NIM. Nhóm các ngân hàng quốc doanh có thu nhập lãi thuần giảm mạnh so với hai quí đầu năm, dù tăng trưởng tín dụng có nhiều diễn biến tích cực. Chiến lược cho vay thận trọng và mức lãi suất đầu ra cạnh tranh để lựa chọn được đối tượng khách hàng tốt là yếu tố chính khiến mức NIM của nhóm chỉ cao hơn so với trung bình ngành.

Nhóm các ngân hàng cổ phần tư nhân tập trung cho vay doanh nghiệp với lợi thế cung ứng nguồn vốn cho hệ sinh thái của các doanh nghiệp. Mặc dù dẫn đầu về tăng trưởng tín dụng trong quí 3 tuy nhiên mức NIM của nhóm ngân hàng này tiếp tục thể hiện xu hướng giảm, từ mức 4,07% của quí trước xuống mức 4,01%.

Trong khi đó, nhóm ngân hàng chuyên cho vay cá nhân có sự cải thiện về NIM. Tín dụng tiêu dùng đang cho thấy những dấu hiệu phục hồi khi phần lớn các ngân hàng đều báo cáo có sự tăng trưởng đáng kể cho phân khúc tín dụng bán lẻ trong quí 3 so với quí trước. Điều này góp phần kiểm soát xu hướng giảm NIM do nhóm này đang đẩy mạnh tín dụng doanh nghiệp từ đầu năm để duy trì tăng trưởng.

Ở nhóm các ngân hàng khác, một điểm cần chú ý là xu hướng cải thiện NIM trong hai quí vừa qua. Nhóm này với quy mô tổng tài sản nhỏ và không có lợi thế trong việc huy động nguồn vốn giá rẻ nên phải duy trì lãi suất đầu ra ở mức cao, tuy tăng trưởng tín dụng có cải thiện nhưng vẫn thấp hơn so với trung bình ngành. Nguyên nhân chủ yếu cho mức cải thiện NIM đến từ biên chi phí lãi (COF) giảm mạnh từ 5,79% xuống 5,15%, trong khi biên thu nhập lãi (YEA) chỉ giảm từ 7,94% xuống 7,48%, và một phần đến từ việc nhóm này cải thiện được tiền gửi không kỳ hạn (CASA) trong thời gian qua.

NIM có sự phân hóa giữa các ngân hàng

NIM có xu hướng đi ngang và suy giảm nhẹ ở các ngân hàng quốc doanh, giữa các ngân hàng cũng không có sự phân hóa quá đáng kể. Trong quí 3 Vietcombank có mức NIM cao nhất nhóm, đạt 2,98% nhưng thấp hơn mức 3,01% trong quí 2, do tăng trưởng tín dụng chủ yếu vào nhóm khách hàng hiện hữu và các doanh nghiệp FDI có nguồn tiền ổn định với rủi ro thấp nên mức sinh lời của các khoản vay này cũng không cao.

Tăng trưởng tín dụng của VietinBank chỉ đạt 8,96%, thấp hơn so với hai ngân hàng còn lại, mức lãi suất đầu vào tiếp tục giảm mạnh hơn so với lãi suất đầu ra giúp NIM của ngân hàng duy trì đi ngang trong quí 3. Trong kỳ ngân hàng cũng ghi nhận nguồn lợi nhuận từ hoạt động khác tăng gấp 2,8 lần so với cùng kỳ, giúp tổng thu nhập hoạt động tăng 26%. Ngược lại, BIDV tiếp tục xu hướng giảm NIM mặc dù có sự tăng trưởng tín dụng mạnh sau giai đoạn tăng chậm trong hai quí vừa qua. Đáng chú ý mức NIM của Vietcombank đang thu hẹp dần so với hai ngân hàng còn lại, và hiện tại đã gần như bằng với mức NIM của VietinBank.

Đối với nhóm ngân hàng chuyên cho vay doanh nghiệp, dù NIM sụt giảm nhẹ nhưng vẫn có nhiều ngân hàng trong nhóm đã bắt đầu có sự cải thiện trong kỳ. HDBank liên tục dẫn đầu nhóm với mức NIM đạt 5,49%, tăng từ mức 5,28% trong quí 2. Tăng trưởng tín dụng của Techcombank cao nhất nhóm, đạt 20,76%, nhưng mức lãi suất cho vay thấp khiến Techcombank không duy trì được NIM trong quí 3. LPB tiếp tục cải thiện NIM từ 3,36% lên 3,44%, trong khi MBBank giảm 0,18 điểm phần trăm còn khoảng 4,23% và MSB giảm 0,23 điểm phần trăm xuống 3,59% trong quí 3.

Các ngân hàng chuyên cho vay cá nhân như ACB và VIB tiếp tục ghi nhận sự sụt giảm NIM trong bối cảnh mảng cho vay cá nhân và tiêu dùng vẫn đang gặp nhiều khó khăn và hai ngân hàng này đều phải tích cực đẩy mạnh mảng cho vay doanh nghiệp để bù đắp. Trong đó, VIB có mức NIM giảm gần 0,18 điểm phần trăm so với quí trước, còn 4,25% trong quí 3.

Ngược lại VPBank là ngân hàng duy nhất trong nhóm cải thiện NIM nhờ chiến lược gia tăng dư nợ cho các doanh nghiệp với mức NIM đạt 5,98%, tăng từ 5,75% trong quí 2. Ngoài ra Tienphong Bank sau giai đoạn bứt phá NIM ở quí 2, đi kèm chi phí vận hành tiết kiệm nhờ số hóa toàn diện, giúp giảm chi phí hoạt động thì trong quí 3 lại suy giảm 0,12 điểm phần trăm, về mức 4,23%, nguyên nhân chủ yếu đến từ sự sụt giảm mạnh trong CASA.

Trái ngược với xu hướng đi ngang và giảm NIM của phần lớn các ngân hàng, nhóm các ngân hàng khác lại tiếp tục ghi nhận sự tăng trưởng tích cực về NIM, hầu hết các ngân hàng trong nhóm khác đều có sự cải thiện NIM tốt hơn quí 2. Đặc biệt các ngân hàng có sự tăng trưởng tín dụng mạnh mẽ trong quí 3 cũng là những ngân hàng ghi nhận sự tăng trưởng về NIM. Cụ thể, NAB tiếp tục dẫn đầu nhóm với mức NIM đạt 3,78%, tăng 0,16 điểm phần trăm so với quí 2, EIB tăng 0,22 điểm phần trăm lên 2,86%. Bên cạnh đó, việc gia tăng nợ vay từ Ngân hàng Nhà nước với mức lãi suất ưu đãi và việc đẩy mạnh tín dụng trong những quí cuối năm giúp thu nhập lãi thuần tăng 70,15% so với cùng kỳ năm trước.

(*) CFA

(**) UEL