Ngân hàng dự kiến thắt chặt tiêu chuẩn tín dụng 4 lĩnh vực rủi ro

Tin tức - Ngày đăng : 09:42, 22/08/2023

Theo kết quả điều tra xu hướng tín dụng của các tổ chức tín dụng tháng 6/2023 do Vụ Dự báo, thống kê của Ngân hàng Nhà nước thực hiện, trong 6 tháng đầu năm 2023, tỷ lệ đáp ứng nhu cầu vay vốn tổng thể của khách hàng tại các tổ chức tín dụng tăng nhẹ so với 6 tháng cuối năm 2022. Cụ thể: 89,5% tổ chức tín dụng cho biết đã đáp ứng từ “75%-100%” nhu cầu vay vốn (kỳ trước 88,6% và cùng kỳ năm trước 89%)…

Đối tượng khảo sát là toàn bộ các tổ chức tín dụng và chi nhánh ngân hàng nước ngoài tại Việt Nam, tỷ lệ trả lời đạt 94%.

Thống kê cho thấy, trong bối cảnh mặt bằng rủi ro tín dụng được các tổ chức tín dụng đánh giá là tăng nhanh hơn so với kỳ liền trước và cùng kỳ năm trước, các tổ chức tín dụng có xu hướng giữ “không đổi” hoặc “thắt chặt” nhẹ tiêu chuẩn tín dụng trong 6 tháng đầu năm 2023 và cả năm 2023 so với năm 2022; tuy nhiên, có dự kiến giảm bớt “thắt chặt” trong 6 tháng cuối năm 2023.

Tiêu chuẩn tín dụng đối với các lĩnh vực có rủi ro cao như (1) “đầu tư kinh doanh chứng khoán”, (2) “đầu tư kinh doanh bất động sản”, (3) “kinh doanh tài chính, ngân hàng và bảo hiểm” và (4) “xây dựng” tiếp tục được các tổ chức tín dụng dự kiến “thắt chặt” nhẹ.

Cụ thể, tiêu chuẩn tín dụng đối với các lĩnh vực “cho vay đầu tư ứng dụng công nghệ cao”, “cho vay kinh doanh xuất nhập khẩu”, “cho vay đầu tư công nghiệp hỗ trợ” và “cho vay phát triển nông, lâm, thủy sản” và nhóm khách hàng doanh nghiệp khác được các tổ chức tín dụng dự kiến “nới lỏng” nhẹ trong 6 tháng cuối năm 2023.

Ở chiều ngược lại, tiêu chuẩn tín dụng đối với các lĩnh vực có rủi ro cao như (1) “đầu tư kinh doanh chứng khoán”, (2) “đầu tư kinh doanh bất động sản”, (3) “kinh doanh tài chính, ngân hàng và bảo hiểm” và (4) “xây dựng” tiếp tục được các tổ chức tín dụng dự kiến “thắt chặt” nhẹ.

Theo các tổ chức tín dụng, nguyên nhân “thắt chặt” nhẹ tiêu chuẩn tín dụng trong năm 2023 chủ yếu do các nhân tố “mức độ rủi ro của thị trường” tăng lên, bao gồm: “rủi ro từ phía khách hàng”; “rủi ro ngành nghề” cùng với “triển vọng kinh tế suy giảm”.

Trong khi đó, vẫn có 10-15% tổ chức tín dụng “nới lỏng” tiêu chuẩn tín dụng tại 4 lĩnh vực nêu trên do lạc quan về “năng lực tài chính của đơn vị cải thiện” cùng với các “chính sách định hướng/quản lý tín dụng của Chính phủ/Ngân hàng Nhà nước” và “chính sách định hướng/quản lý phát triển các ngành kinh tế của Chính phủ”.

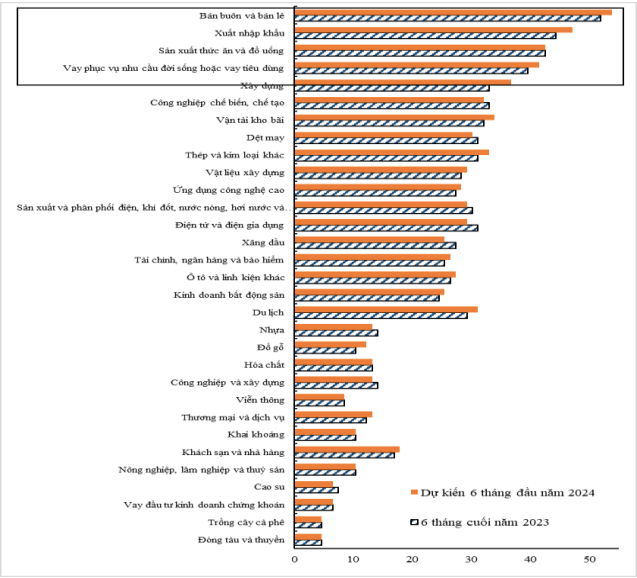

Theo các tổ chức tín dụng, 4 động lực cho tăng trưởng tín dụng năm 2023 là “bán buôn, bán lẻ”; “xuất, nhập khẩu”; “sản xuất thức ăn và đồ uống” và “cho vay phục vụ nhu cầu đời sống”.

Tiếp tục xu hướng của năm 2022, song song với nỗ lực thu hẹp “chênh lệch giữa lãi suất cho vay và chi phí vốn bình quân”, các tổ chức tín dụng cho biết đã “thắt chặt nhẹ” các điều khoản, điều kiện cho vay tổng thể đối với khách hàng doanh nghiệp (CSCB ở mức 6,6%) trong 6 tháng đầu năm 2023.

Trong 6 tháng cuối năm 2023, các điều khoản, điều kiện cho vay tổng thể được các tổ chức tín dụng dự kiến “nới lỏng” nhẹ đối với khách hàng cá nhân (dự kiến áp dụng đối với lĩnh vực cho vay tiêu dùng) và “thắt chặt nhẹ” đối với khách hàng doanh nghiệp, đặc biệt đối với lĩnh vực cho vay đầu tư kinh doanh chứng khoán và cho vay đầu tư kinh doanh bất động sản.

Tương tự kết quả điều tra trong năm 2022, “bán buôn, bán lẻ”; “xuất, nhập khẩu” tiếp tục là 2 lĩnh vực được nhiều tổ chức tín dụng lựa chọn là “động lực tăng trưởng tín dụng” nhất trong 6 tháng đầu năm 2023, lĩnh vực xếp thứ 3 và thứ 4 lần lượt là “sản xuất thức ăn và đồ uống” và “cho vay phục vụ nhu cầu đời sống”, (đảo ngược thứ tự 3, 4 so với kỳ trước), 4 lĩnh vực này tiếp tục được các tổ chức tín dụng dự kiến là “động lực tăng trưởng tín dụng” cao nhất của hệ thống ngân hàng trong 6 tháng cuối năm 2023 và cả năm 2023.

Bên cạnh đó, lĩnh vực du lịch có biểu hiện phục hồi mạnh mẽ trong năm 2023 với tỷ lệ tổ chức tín dụng lựa chọn lĩnh vực này là “động lực tăng trưởng tín dụng”, tăng gần gấp đôi từ 17% trong năm 2022 lên 33% cho năm 2023.