Ảnh hưởng của nhận thức về rủi ro và lợi ích tới việc sử dụng các dịch vụ Fintech của giới trẻ trên địa bàn Thành phố Hà Nội

Đề tài - Đề án - Ngày đăng : 09:26, 10/03/2023

Nhận thức rủi ro của người dùng Fintech bị ảnh hưởng bởi rủi ro tài chính và rủi ro bảo mật của Fintech. Do đó, để khuyến khích người dùng tiếp tục sử dụng Fintech thì các tổ chức tín dụng nên tập trung vào việc liên tục nâng cao các lớp bảo mật nhằm đảm bảo không xảy ra rủi ro tài chính và bảo mật từ đó giảm thiểu nhận thức rủi ro của người dùng Fintech.

Tóm tắt: Bài viết nghiên cứu về ảnh hưởng của các nhân tố đối với việc sử dụng các dịch vụ công nghệ tài chính (Fintech) của giới trẻ trên địa bàn Thành phố Hà Nội. Kết quả nghiên cứu cho thấy, lợi ích kinh tế và sự thuận tiện của việc sử dụng Fintech ảnh hưởng tích cực đến nhận thức về lợi ích của người dùng Fintech, nhận thức về rủi ro của người dùng Fintech bị ảnh hưởng bởi rủi ro tài chính và rủi ro bảo mật của Fintech. Nhận thức lợi ích ảnh hưởng tích cực đến ý định tiếp tục sử dụng Fintech của người dùng và bị tác động tiêu cực bởi nhận thức rủi ro, kết quả nghiên cứu phù hợp với nghiên cứu của các nhà nghiên cứu khác. Từ đó, bài viết đưa ra các khuyến nghị với các tổ chức tín dụng nên tăng cường nhận thức về lợi ích và giảm thiểu tối đa rủi ro trong quá trình sử dụng của khách hàng nhằm thúc đẩy phát triển các dịch vụ Fintech.

Từ khóa: Fintech, giới trẻ, lợi ích, rủi ro.

THE INFLUENCE OF RISK AND BENEFIT PERCEPTIONS ON YOUNG PEOPLE'S USE OF FINTECH SERVICES IN HANOI

Abstract: The article studies the influence of factors on the use of financial technology (Fintech) services by young people in Hanoi. Research results show that Fintech users’ perception of benefits is positively affected by the economic benefits and convenience of using Fintech, Fintech users’ risk perception is affected by risk of finance and security. Users’ intention to continue using Fintech is positively affected by perceived benefits and negatively affected by perceived risks, the study results are consistent with the research result of other researchers. From the research results, we suggest the banking sector should increase awareness of benefits and minimize risks during use, thereby encouraging users to use Fintech services.

Keywords: Fintech, young people, benefits, risks.

1. Tổng quan nghiên cứu

Trong những năm gần đây, sự phát triển của Fintech trong thanh toán đang mang lại nhiều thay đổi tích cực đối với nền kinh tế Việt Nam, ảnh hưởng mạnh mẽ tới chiến lược phát triển và cách thức kinh doanh của các tổ chức cung cấp dịch vụ tài chính truyền thống. Tuy nhiên, sự phát triển này tùy thuộc vào đặc điểm của từng nhóm đối tượng khách hàng. Mặc dù các dịch vụ tài chính của Fintech đã thu hút được người dùng, nhưng việc tiếp tục sử dụng còn đang bị cản trở vì có những rủi ro. Khi khách hàng muốn xác định giá trị của việc sử dụng Fintech, họ sẽ xem xét cả lợi ích và rủi ro, khách hàng sẽ lựa chọn sử dụng sản phẩm hoặc dịch vụ nếu lợi ích lớn hơn rủi ro, do đó, các công ty sở hữu Fintech được thử thách phải làm tăng các lợi ích tiềm năng của việc sử dụng Fintech, đồng thời hạn chế các rủi ro tiềm ẩn.

Theo Standard&Poor’s Ratings Services, Việt Nam xếp vị trí 118/144 với điểm hiểu biết tài chính là 24. Trên cơ sở thực trạng về hiểu biết tài chính và sự phát triển Fintech của Việt Nam, phiếu khảo sát đã được thực hiện với 486 người tham gia trên địa bàn Thành phố Hà Nội. Kết quả khảo sát cho thấy, hiểu biết tài chính có xu hướng tăng dần từ nhóm người có thu nhập từ 4,5 - 6,7 triệu đồng/tháng đến nhóm người người có thu nhập trên 20 triệu đồng/tháng. Đây là minh chứng cho việc với mức thu nhập càng cao, các cá nhân có xu hướng tiêu dùng và sử dụng các dịch vụ tài chính nhiều hơn, vậy nên kinh nghiệm của họ cũng sẽ nhiều hơn so với nhóm những người có thu nhập thấp.

2. Phương pháp nghiên cứu

2.1. Giả thuyết nghiên cứu

Nhận thức lợi ích được định nghĩa là nhận thức của người dùng về tiềm năng mà công nghệ mang lại nhiều lợi ích khi sử dụng. Nhiều nghiên cứu được thực hiện chứng minh rằng, nhận thức lợi ích có tác động tích cực đến ý định của người sử dụng các dịch vụ công nghệ thông tin như Benlian và Hess (2011), Lee và cộng sự (2009), Farivar và Yuan (2014), Ryu (2018). Abramova và Bohme (2016) đã chứng minh nhận thức lợi ích có tác động tích cực đến ý định sử dụng Bitcoin của người dùng. Từ các nghiên cứu trên, kì vọng giả thuyết nghiên cứu như sau:

H1: Nhận thức lợi ích có tác động tích cực đến ý định tiếp tục sử dụng Fintech.

Nhận thức rủi ro được định nghĩa là nhận thức của người dùng về sự không chắc chắn và mang lại hậu quả tiêu cực khi sử dụng Fintech. Nhận thức rủi ro đã được chứng minh có tác động tiêu cực đến ý định sử dụng dịch vụ công nghệ thông tin, chẳng hạn như: Benlian và Hess (2011), Lee và cộng sự (2013), Farivar và Yuan (2014), Abramova và Bohme (2016), Ryu (2018). Dựa trên các kết quả nghiên cứu được xem xét, kì vọng giả thuyết nghiên cứu:

H2: Nhận thức rủi ro có tác động tiêu cực đến ý định tiếp tục sử dụng Fintech.

Lợi ích kinh tế là động lực bên ngoài có tác động tích cực đến việc sử dụng Fintech. Lợi ích kinh tế bao gồm: Việc giảm chi phí, tăng lợi ích khi thực hiện các giao dịch tài chính trên Fintech. Chẳng hạn như việc sử dụng Fintech chuyển tiền có thể giúp người sử dụng giảm nhiều chi phí giao dịch hơn so với cách truyền thống. Hay việc sử dụng Fintech trong P2P Lending, sẽ giúp người cho vay mang lại nhiều lợi nhuận hơn do giảm chi phí vận hành từ đó có thể giảm lãi suất cho người vay. Từ đó kì vọng giả thuyết:

H3: Lợi ích kinh tế có tác động tích cực đến nhận thức lợi ích của người dùng Fintech.

Giao dịch liên tục được sử dụng để đánh giá nhận thức lợi ích khi sử dụng Fintech, đây là đặc điểm quan trọng của Fintech giúp người sử dụng có thể tránh được những hạn chế của giao dịch truyền thống trong quy trình tài chính từ đó giúp người dùng có thể quản lí các giao dịch trên Fintech hiệu quả, đơn giản và nhanh chóng. Giả thuyết được kì vọng như sau:

H4: Giao dịch liên tục có tác động tích cực đến nhận thức lợi ích của người dùng Fintech

Sự thuận tiện là một nhân tố góp phần cho sự thành công của dịch vụ công nghệ thông tin vì nó thúc đẩy tính nhanh chóng và khả năng tiếp cận ngay lập tức. Sự thuận tiện còn là yếu tố quan trọng nhất trong sự thành công của các dịch vụ di động và người dùng có thể có được sự thuận tiện và hiệu quả cao khi sử dụng công nghệ mà không cần đến các tổ chức tài chính. Giả thuyết kì vọng như sau:

H5: Sự thuận tiện có tác động tích cực đến nhận thức lợi ích của người dùng Fintech.

Rủi ro là một trong những nhân tố quan trọng ảnh hưởng đến ý định sử dụng bất kì sản phẩm, dịch vụ nào của khách hàng, người dùng thường ra quyết định sai lầm do thông tin bị thiếu và không hiệu quả dẫn đến họ phải đối mặt với rủi ro khi ra quyết định. Fintech là công nghệ tài chính mới nên người dùng dễ gặp phải nhiều rủi ro như nguy cơ về khả năng hoạt động thiếu hoặc có vấn đề phát sinh khi sử dụng. Trong nghiên cứu này, tác giả sử dụng khung phân tích nhận thức rủi ro của Cumningham (1967) để phân tích những nhân tố ảnh hưởng đến nhận thức rủi ro bao gồm: Rủi ro tài chính, rủi ro bảo mật và rủi ro hoạt động. Giả thuyết kì vọng như sau:

H6: Rủi ro tài chính có tác động tích cực đến nhận thức rủi ro của người dùng Fintech.

H7: Rủi ro bảo mật có tác động tích cực đến nhận thức rủi ro của người dùng Fintech.

H8: Rủi ro hoạt động có tác động tích cực đến nhận thức rủi ro của người dùng Fintech.

2.2. Mô hình

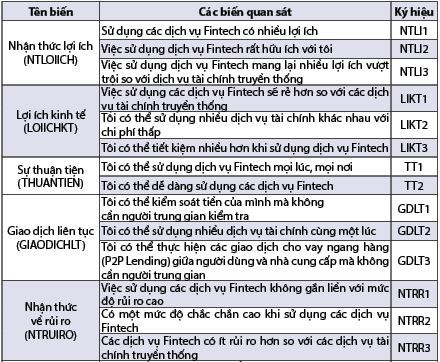

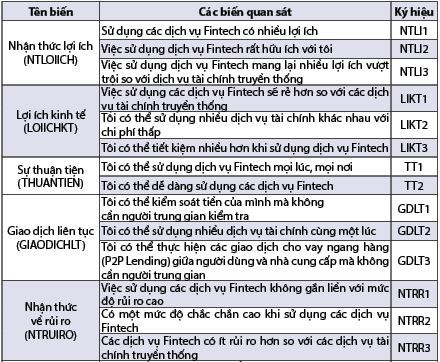

Mô hình cấu trúc tuyến tính (SEM) được sử dụng trong nghiên cứu này để phân tích các nhân tố ảnh hưởng tới việc sử dụng Fintech của giới trẻ trên địa bàn Thành phố Hà Nội. Mô hình được thực hiện như Bảng 1.

Bảng 1: Mô hình nghiên cứu

3. Kết quả nghiên cứu

3.1. Thông tin chung của người tham gia khảo sát

Trong tổng số 105 phiếu khảo sát, kết quả cho thấy tỉ lệ nữ tham gia khảo sát nhiều nhất (61%), tỉ lệ nam tham gia khảo sát là 28,6% và không muốn nêu cụ thể là 10,4%. Người tham gia khảo sát đa số là giới trẻ năm 2 (79%) với 83 phiếu, giới trẻ năm 3

(9,6%) 10 phiếu, giới trẻ năm nhất và năm 4 có số lượng phiếu như nhau là 6 và chiếm 5,7%.

Về nơi ở hiện tại, hầu hết các bạn giới trẻ đều ở thành thị với số phiếu là 91, chiếm 88,3% và có 12 phiếu của các bạn giới trẻ đến từ nông thôn (11,7%).

Mức thu nhập dưới 5 triệu đồng có 8 phiếu (7,6%), từ 5 - 10 triệu đồng chiếm tỉ lệ cao nhất 85,7% (90 phiếu) và mức thu nhập trên 10 triệu có 7 phiếu, chiếm 6,7%.

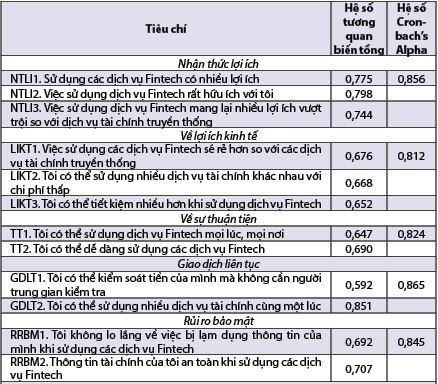

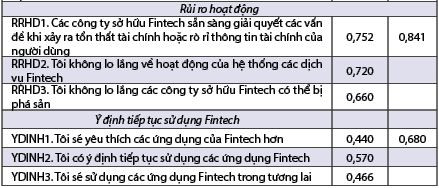

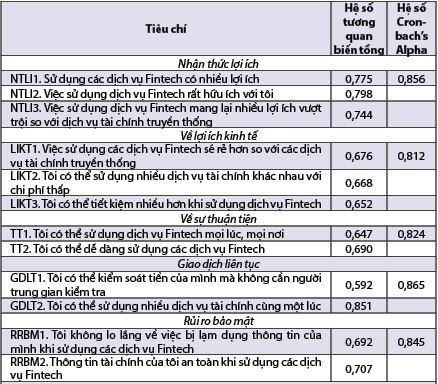

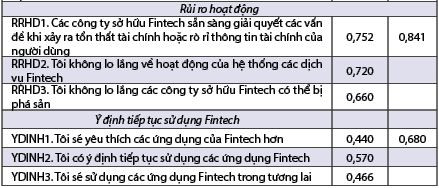

3.2. Đánh giá thang đo bằng hệ số Cronbach’s Alpha (Bảng 2)

Bảng 2: Phân tích hệ số Cronbach’s Alpha

Kết quả cho thấy các thang đo đều có hệ số Cronbach’s Alpha lớn hơn 0,6, đạt yêu cầu và các hệ số tương quan biến tổng của các biến quan sát đều lớn hơn 0,3, vì vậy các biến quan sát đủ điều kiện sẽ tiến hành phân tích nhân tố khám phá ở bước tiếp theo.

3.3. Đánh giá thang đo bằng phương pháp phân tích nhân tố khám phá

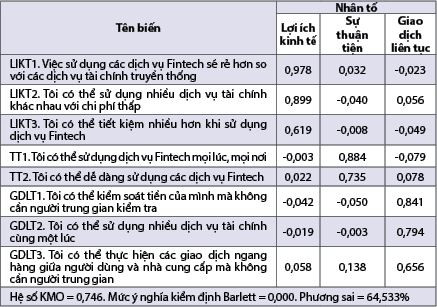

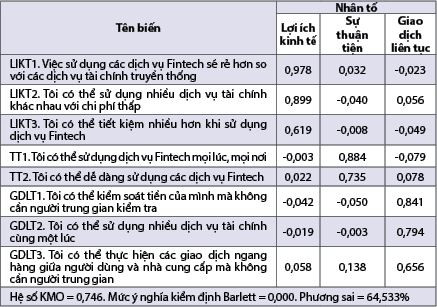

Kết quả phân tích nhân tố khám phá thang đo các nhân tố ảnh hưởng đến nhận thức lợi ích của người dùng khi sử dụng Fintech, được thực hiện với phương pháp Principal Axis Factoring và phép xoay Promax các biến có liên quan chặt chẽ. Giá trị tổng phương sai trích = 64,533% (> 50%) đạt yêu cầu và cho biết các biến thành phần trong thang đo các nhân tố ảnh hưởng đến nhận thức lợi ích của giới trẻ khi sử dụng Fintech giải thích được 64,533% độ biến thiên của dữ liệu và được giải thích bởi các nhân tố như ban đầu và không có sự xáo trộn giữa các biến. (Bảng 3)

Bảng 3: Phân tích nhân tố khám phá thang đo các nhân tố ảnh hưởng

đến nhận thức lợi ích Fintech của giới trẻ Thành phố Hà Nội

Kết quả phân tích Bảng 3 cho thấy, giá trị KMO = 0,746 (0,5 ≤ KMO = 0,746 ≤ 1) và kiểm định Barlett’s về tương quan của các biến quan sát có giá trị Sig = 0,000 < 5% chứng tỏ các biến có liên quan chặt chẽ.

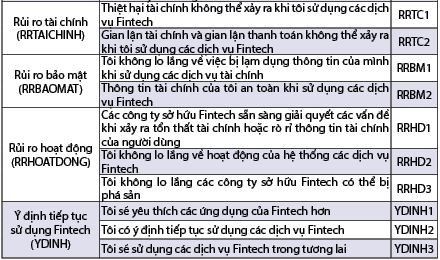

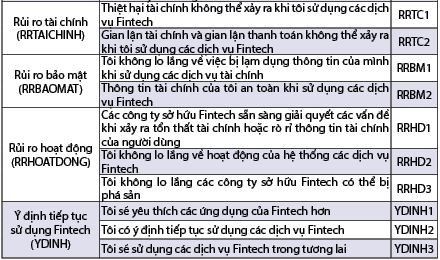

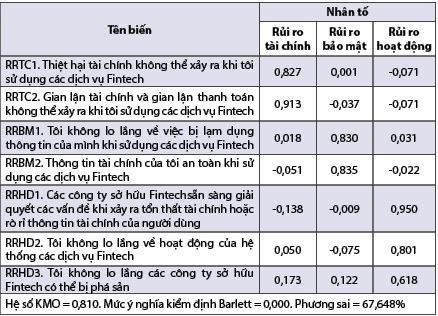

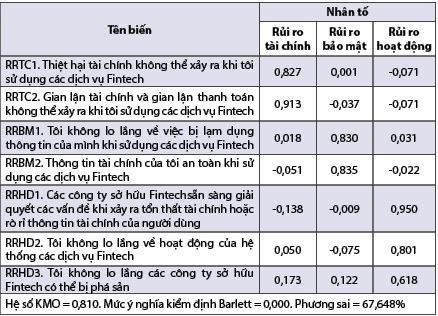

Bảng 4: Phân tích nhân tố khám phá thang đo các nhân tố ảnh hưởng

đến nhận thức rủi ro Fintech của giới trẻ Thành phố Hà Nội

Kết quả phân tích nhân tố khám phá thang đo các nhân tố ảnh hưởng đến nhận thức rủi ro của người dùng khi sử dụng Fintech, được thực hiện với phương pháp Principal Axis Factoring và phép xoay Promax. Kết quả phân tích Bảng 4 cho thấy, giá trị KMO = 0,810 (0,5 ≤ KMO = 0,810 ≤ 1) và kiểm định Barlett’s về tương quan của các biến quan sát có giá trị Sig = 0,000 < 5% chứng tỏ các biến có liên quan chặt chẽ. Giá trị tổng phương sai trích = 67,648% (> 50%) đạt yêu cầu và cho biết các biến thành phần trong thang đo các nhân tố ảnh hưởng đến nhận thức rủi ro của người dùng khi sử dụng Fintech giải thích được 67,648% độ biến thiên của dữ liệu và được giải thích bởi các nhân tố như ban đầu và không có sự xáo trộn giữa các biến. (Bảng 5)

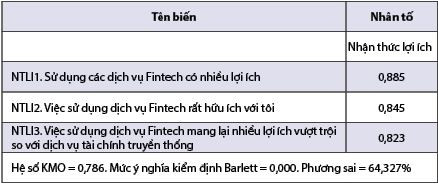

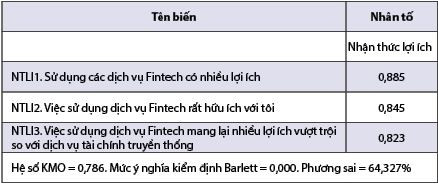

Bảng 5: Phân tích nhân tố khám phá thang đo nhận thức lợi ích Fintech

của giới trẻ Thành phố Hà Nội

Kết quả phân tích nhân tố khám phá thang đo nhận thức lợi ích của giới trẻ khi sử dụng Fintech, được thực hiện với phương pháp Principal Axis Factoring và phép xoay Promax. Kết quả phân tích Bảng 4 cho thấy, giá trị KMO = 0,786 (0,5 ≤ KMO = 0,786 ≤ 1) và kiểm định Barlett’s về tương quan của các biến quan sát có giá trị Sig = 0,000 < 5% chứng tỏ các biến có liên quan chặt chẽ. Giá trị tổng phương sai trích = 64,327% (> 50%) đạt yêu cầu và cho biết các biến thành phần trong thang đo nhận thức lợi ích của người dùng khi sử dụng Fintech giải thích được 64,327% độ biến thiên của dữ liệu và được giải thích bởi các biến như ban đầu. (Bảng 6)

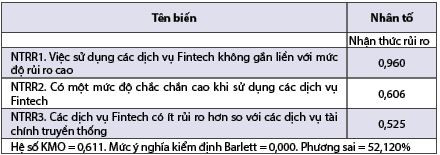

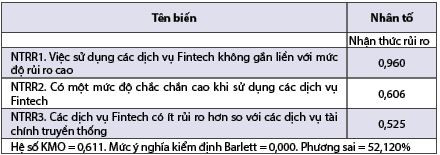

Bảng 6: Phân tích nhân tố khám phá thang đo nhận thức rủi ro Fintech

của giới trẻ Thành phố Hà Nội

Kết quả phân tích nhân tố khám phá thang đo nhận thức rủi ro của giới trẻ khi sử dụng Fintech, được thực hiện với phương pháp Principal Axis Factoring và phép xoay Promax. Kết quả phân tích Bảng 6 cho thấy, giá trị KMO = 0,611 (0,5 ≤ KMO = 0,611 ≤ 1) và kiểm định Barlett’s về tương quan của các biến quan sát có giá trị Sig = 0,000 < 5% chứng tỏ các biến có liên quan chặt chẽ. Giá trị tổng phương sai trích = 52,120% (> 50%) đạt yêu cầu và cho biết các biến thành phần trong thang đo nhận thức rủi ro của người dùng khi sử dụng Fintech giải thích được 52,120% độ biến thiên của dữ liệu và được giải thích bởi các biến như ban đầu. (Bảng 7)

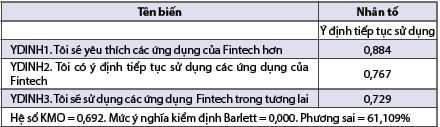

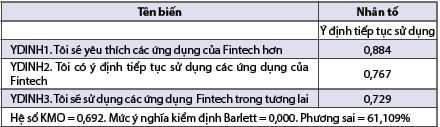

Bảng 7: Phân tích nhân tố khám phá thang đo ý định tiếp tục sử dụng Fintech của giới trẻ Thành phố Hà Nội

Kết quả phân tích nhân tố khám phá thang đo ý định tiếp tục sử dụng Fintech của giới trẻ, được thực hiện với phương pháp Principal Components và phép xoay Varimax. Kết quả phân tích Bảng 7 cho thấy, giá trị KMO = 0,629 (0,5 ≤ KMO = 0,629 ≤ 1) và kiểm định Barlett’s về tương quan của các biến quan sát có giá trị Sig = 0,000 < 5% chứng tỏ các biến có liên quan chặt chẽ. Giá trị tổng phương sai trích = 61,109% (> 50%) đạt yêu cầu và cho biết các biến thành phần trong thang đo ý định tiếp tục sử dụng Fintech của người dùng giải thích được 61,109% độ biến thiên của dữ liệu và được giải thích bởi các biến như ban đầu.

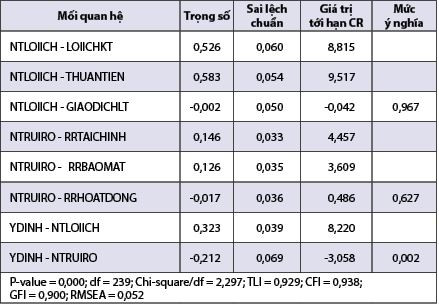

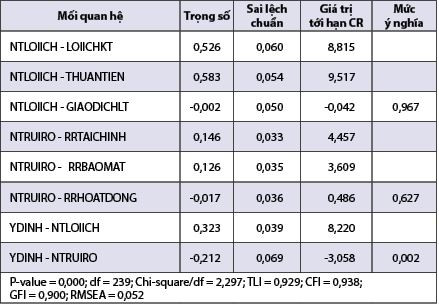

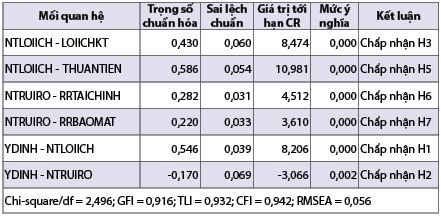

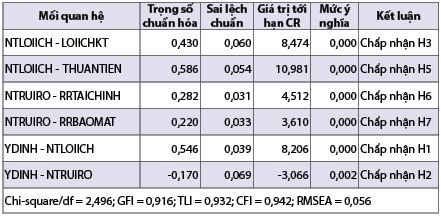

3.4. Kiểm định mô hình SEM (Bảng 8)

Bảng 8: Kết quả phân tích mô hình SEM

Kết quả phân tích mô hình SEM tại Bảng 8 cho thấy, mô hình tới hạn có 239 bậc tự do, giá trị P của phép kiểm định Chi-square = 0,000; Chi-square/df = 2,297 (< 4); TLI = 0,929; CFI = 0,938; GFI = 0,900 (đều lớn hơn 0,9) và RMSEA = 0,052 (< 0,08), tất cả đều đáp ứng tốt yêu cầu, chứng tỏ các thành phần trong thang đo phù hợp với dữ liệu thị trường. Kết quả còn cho thấy, có hai nhân tố có mối quan hệ tuyến tính với ý định tiếp tục sử dụng Fintech của người dùng là nhân tố nhận thức lợi ích và nhận thức rủi ro ở mức ý nghĩa thống kê 1%, nhân tố nhận thức lợi ích bị ảnh hưởng bởi lợi ích kinh tế và sự thuận tiện ở mức ý nghĩa 1%, và nhân tố nhận thức rủi ro bị ảnh hưởng bởi rủi ro tài chính và rủi ro bảo mật ở mức ý nghĩa 1%. Riêng nhân tố giao dịch liên tục không có tác động đến nhận thức lợi ích và nhân tố rủi ro hoạt động không có tác động đến nhận thức rủi ro do hai nhân tố này có mức ý nghĩa thống kê lớn hơn 10% và sẽ bị loại ra khỏi mô hình nghiên cứu, tác giả đủ cơ sở để bác bỏ giả thuyết H4 và H8 do có mức ý nghĩa thống kê lớn hơn 10%. Đối với nhân tố giao dịch liên tục không ảnh hưởng đến nhận thức lợi ích là do trong thực tế, người sử dụng chỉ sử dụng Fintech cho mỗi giao dịch khác nhau, ít có người sử dụng cùng lúc nhiều giao dịch liên tục do đó nhân tố này trong thực tế không có ảnh hưởng đến nhận thức lợi ích của người dùng. Đối với nhân tố rủi ro hoạt động, nhân tố này thể hiện khả năng người dùng sẽ bị nhiều tổn thất lớn khi tổ chức tài chính bị ảnh hưởng, hay sụp đổ các tổ chức tài chính, nhưng tại Việt Nam với hệ thống tài chính chặt chẽ, cùng với sự quản lí của Nhà nước nên người sử dụng Fintech cho rằng hầu như việc các tổ chức sụp đổ là điều khó có thể xảy ra, do đó nhân tố này trong thực tế không có ảnh hưởng đến nhận thức rủi ro của người dùng.

4. Thảo luận kết quả nghiên cứu (Bảng 9)

Bảng 9: Kết quả phân tích mô hình SEM hiệu chỉnh

Đối với nhân tố nhận thức lợi ích của giới trẻ sử dụng Fintech bị ảnh hưởng bởi sự thuận tiện và lợi ích kinh tế ở mức ý nghĩa 1% và hai nhân tố này giải thích được 85% sự biến động của nhận thức lợi ích của giới trẻ sử dụng Fintech, trong đó sự thuận tiện có tác động lớn nhất đến nhận thức lợi ích giới trẻ sử dụng Fintech, tác giả có đủ cơ sở để chấp nhận giả thuyết H3 và H5. Kết quả nghiên cứu này phù hợp với nghiên cứu của các nhà nghiên cứu khác.

Đối với nhân tố nhận thức rủi ro của giới trẻ sử dụng Fintech bị ảnh hưởng bởi rủi ro tài chính và rủi ro bảo mật ở mức ý nghĩa 1% và hai nhân tố này giải thích được 18,2% sự biến động của nhận thức rủi ro của người dùng Fintech, trong đó rủi ro tài chính có tác động lớn nhất đến nhận thức rủi ro của người dùng Fintech, tác giả có đủ cơ sở để chấp nhận giả thuyết H6 và H7.

Ý định tiếp tục sử dụng các dịch vụ tài chính của Fintech thì bị tác động tích cực bởi nhân tố nhận thức lợi ích và bị tác động tiêu cực bởi nhân tố nhận thức rủi ro của người dùng ở mức ý nghĩa 1%; hai nhân tố trên giải thích được 32,7% sự biến động của ý định tiếp tục sử dụng Fintech của người dùng, trong đó nhân tố nhận thức lợi ích có tác động lớn nhất đến ý định tiếp tục sử dụng Fintech của người dùng, tác giả có đủ cơ sở để chấp nhận giả thuyết H1 và H2. Trong thực tế, người dùng quan tâm đến lợi ích nhận được nhiều hơn là rủi ro họ có thể gặp phải khi sử dụng Fintech và người dùng sử dụng Fintech để giao dịch các khoản có giá trị nhỏ, vì vậy nhân tố lợi ích được người dùng Fintech cân nhắc nhiều hơn so với nhân tố rủi ro khi sử dụng Fintech.

5. Kết luận

Kết quả nghiên cứu cho thấy rằng, nhận thức lợi ích của người dùng Fintech bị ảnh hưởng tích cực bởi lợi ích kinh tế và sự thuận tiện của việc sử dụng Fintech. Do đó, để khuyến khích người dùng tiếp tục sử dụng Fintech thì các tổ chức tín dụng nên tập trung vào cải thiện chất lượng dịch vụ, cải thiện các quy trình nhằm tăng lợi ích kinh tế khi sử dụng Fintech và liên tục đổi mới, cải thiện đường truyền của Fintech để đảm bảo người dùng có thể thoải mái sử dụng, thuận tiện khi cần thiết từ đó nâng cao nhận thức lợi ích của người dùng khi sử dụng Fintech.

Nhận thức rủi ro của người dùng Fintech bị ảnh hưởng bởi rủi ro tài chính và rủi ro bảo mật của Fintech. Do đó, để khuyến khích người dùng tiếp tục sử dụng Fintech thì các tổ chức tín dụng nên tập trung vào việc liên tục nâng cao các lớp bảo mật nhằm đảm bảo không xảy ra rủi ro tài chính và bảo mật từ đó giảm thiểu nhận thức rủi ro của người dùng Fintech.

Ý định tiếp tục sử dụng Fintech của giới trẻ bị ảnh hưởng tích cực bởi nhận thức lợi ích và bị tác động tiêu cực bởi nhận thức rủi ro, kết quả nghiên cứu này phù hợp với nghiên cứu của các nhà nghiên cứu khác. Do đó, để khuyến nghị người dùng tiếp tục sử dụng Fintech thì các tổ chức tín dụng nên quan tâm đến các nhân tố thuộc về nhận thức lợi ích và nhận thức rủi ro theo hướng tăng nhận thức về lợi ích và giảm thiểu tối đa rủi ro trong quá trình sử dụng từ đó khuyến khích họ tiếp tục sử dụng Fintech.

Tài liệu tham khảo:

1. Trần Thị Thanh Huyền (2021), Các nhân tố tác động đến hành vi sử dụng dịch vụ Fintech tại Việt Nam, Báo Công Thương.

2. Đào Mỹ Hằng, Nguyễn Thị Thảo, Đặng Thu Hoài, Nguyễn Thị Lệ Thu (2018), Các nhân tố tác động đến quyết định sử dụng dịch vụ Fintech trong hoạt động thanh toán của khách hàng cá nhân tại Việt Nam.

3. PGS., TS. Nguyễn Kim Anh (2018), Ứng dụng công nghệ tài chính trong hoạt động tài chính vi mô hướng tới phổ cập tài chính tại Việt Nam, Nhóm Công tác Tài chính vi mô Việt Nam (VMFWG).

4. Schueffed P. Taming (2019), A scientific definition of Fin tech, Journal ofInnovation Management.

5. Chishti S, Barberis J. (2016), The Fintech book: The financial technology handbookfor investors, entrepreneurs and visionaries.

6. Chuang LM, Liu CC, Kao HK (2016), The adoption of Fintech service: TAMperspective. International Journal of Management and Administrative Sciences.

7. Kim DJ, Ferrin DL, Rao HR (2008), Atrust-based consumer decision making modelin electronic commerce: The role of trust, perceived risk, and their antecedent.

8. Liu Y, Yang Y, Li H (2012), A Unified risk-benefit analysis framework for investigating mobile payment adoption, Proceedings in International Conference on Mobile Business.

9. Kuo-Chuen DL, Teo EG, Emergence of FinTech and the LASIC principles, Journal of Financial Perspectives.

TS. Trịnh Thị Phan Lan, Phạm Thị Huệ

Khoa Tài chính Ngân hàng - Đại học Kinh tế, Đại học Quốc gia Hà Nội